ミミレイドン

ミミレイドンボスおはようございます!

今朝のテーマは何でしょうか?

今朝も引き続きグループ通算制度の基礎について整理して行きたいと思います。

昨日は損益計算など具体的な計算の流れについて整理しましたね!

今朝はグループ通算制度の通算前所得を計算するまでに適用される各種規定の取り扱いについて確認して行きたいと思います。

1.おさらい:グループ通算制度の計算の流れ

グループ通算制度の計算は、グループ全体を一つの箱として計算した結果を、各社の申告書に分配・反映させるという、大きく分けて4つのステップで進められます。

従来の連結納税制度(親法人が全員分をまとめて1枚で申告する方式)とは異なり、「各法人が個別に申告・納税を行う(個別申告方式)」という点が実務上の大きな特徴です。

(1). 各法人での「通算前所得・欠損金額」の計算

まず、グループ内の各法人が、単体納税と同じ要領で自社の所得金額または欠損金額(赤字)を計算します。これを「通算前所得金額」および「通算前欠損金額」と呼びます。この段階では、まだ他の法人との相殺などは行いません。

(2). グループ全体での「損益通算」と「欠損金の通算」

次に、親法人がグループ各社の数値を集約し、グループ内での損益を融通し合います。

- 損益通算(当期の黒字と赤字の相殺)

グループ内の赤字法人の欠損額を、黒字法人の所得金額の比率で配分し、黒字法人側で損金(経費)として算入します。一方で、赤字法人側では、その相殺された金額を益金(収益)として算入します。これにより、グループ全体での課税所得が圧縮されます。 - 欠損金の通算(過去の赤字との相殺)

損益通算を行ってもなお黒字が残る場合、過去10年以内に生じた繰越欠損金をグループ全体で通算します。ただし、制度開始前から持っている「特定繰越欠損金」は、原則としてその法人の所得の範囲内でしか控除できないという制限があります。

(3). グループ一体で行う共通項目の調整計算

一部の項目については、グループ全体を「一つの法人」とみなして枠を計算し、各社へ配分します。

- 税額控除の計算

試験研究費の税額控除(研究開発税制)や外国税額控除などは、グループ全体の支出額や法人税額を合算して控除限度額を計算し、それを各社に配分します。これにより、単体では控除枠を使い切れない法人があっても、グループ全体でメリットを最大化できます。 - 軽減税率の適用

中小法人の判定は親法人の資本金等で行われ、年800万円までの所得に対する軽減税率の枠は、グループ全体で共有し、各社の所得比で按分します。

(4). 個別申告と税効果相当額の精算

計算結果が確定したら、各法人が自社の納税地を管轄する税務署へ個別に電子申告(e-Tax)を行います。

- 通算税効果額の精算

損益通算等によって税負担が軽減された法人(黒字法人)は、そのメリット分を欠損を提供した法人(赤字法人)へ金銭で支払うなどして精算します。このやり取りされる金額を「通算税効果額」と呼び、会計上は「法人税、住民税及び事業税」に含めて処理しますが、税務上の益金や損金には算入されません。

グループ通算制度の前回までのおさらいについては、こちらの記事でご確認ください。

【町田市の税理士が解説】グループ通算制度の基礎①:制度の全体像と導入の背景

【町田市の税理士が解説】グループ通算制度の基礎②:通算所得・通算税額の計算と実務の流れ

2.通算前所得の計算に含まれるもの・含まれないもの

(1).通算前所得の計算に含まれるもの・含まれないものの考え方

グループ通算制度は「個別申告方式」ですが、計算は2段構えになっています。

- 各社バラバラに計算する段階(ここで出るのが「通算前所得/欠損金額」)

- グループ全体で「助け合い」の調整をする段階(損益通算や税額控除など)

例えば、「交際費等の損金不算入」などは①の段階で各社が計算に含めますが、「試験研究費の税額控除」などは②の段階で調整するため、①の所得計算自体には直接反映されません。

それでは、具体的な規定の振り分けを一覧表で見てみましょう。

(2).計算規定の振り分け一覧表

【表A】個別の所得計算(通算前所得)に含まれる主な規定

これらは、各通算法人が「自分一人の利益・赤字」を出すために、単体納税制度とほぼ同じ感覚で計算する項目です。

| 規定項目 | 内容の概要 |

| 減価償却費 | 固定資産の償却費。各社の資産ごとに計算します。 |

| 役員給与・人件費 | 各社が支払う給与や賞与。不相当に高額なものは損金不算入です。 |

| 交際費等の損金不算入 | 各社が支出した交際費を計算。ただし、定額控除限度額(800万円)はグループで分け合います。 |

| 受取配当等の益金不算入 | 他社から受け取った配当。関連法人株式等の判定はグループ合算で行います。 |

| 寄附金の損金不算入 | 支出した寄附金。限度額計算の基礎となる所得は各社で出します。 |

| 貸倒引当金 | 各社の金銭債権に対する繰入れ。グループ内債権は除外されます。 |

| 資産の譲渡損益調整 | グループ内での資産取引による損益。この段階で「繰り延べ」処理を行います。 |

【表B】グループ全体で計算・調整する規定(通算前所得には含めない)

これらは、各社の「通算前所得/欠損金額」が出そろった後に、親法人が集計して調整計算を行う項目です。

| 規定項目 | 内容の概要 |

| 損益通算 | グループ内の黒字と赤字を相殺し、各社の所得を書き換える処理です。 |

| 欠損金の通算 | 過去の赤字(繰越欠損金)をグループ全体の所得から差し引く処理です。 |

| 試験研究費の税額控除 | グループ全体の試験研究費を合計し、グループ全体の税額枠から控除します。 |

| 外国税額控除 | 海外で払った税金を差し引く枠を、グループ全体の要素で計算します。 |

| 中小法人の軽減税率 | 年800万円までの所得への低い税率(15%)。この「800万円の枠」を所得比で分け合います。 |

本日はこの【表A】個別の所得計算(通算前所得)に含まれる主な規定のうちグループ通算制度で注意すべき論点について取り上げていきたいと思います

3.受取配当等の益金不算入(グループ通算制度特有の個所)

(1). 受取配当金の益金不算入のキホン

まず大前提として、法人税法では、会社が他社から受け取った配当について、二重課税を防ぐためにその一部(または全部)を利益(益金)にカウントしない「益金不算入」というルールがあります。

- 完全子法人株式等(100%保有)

受け取った配当の全額が益金不算入となります。この場合、後述する「負債利子の控除」を行う必要もありません。 - 関連法人株式等(1/3超~100%未満保有)

配当額から、その株を買うために借りたお金の利息(負債利子)に相当する額を差し引いた残りが益金不算入となります。

(2). 「グループの力」で判定する:合算判定ルール

通算制度の大きな特徴は、関連法人株式等に該当するかどうかの判定を「グループ全体の保有株数」を合計して行う点です。

- 単体納税の場合

自社が1/3以下しか持っていなければ、関連法人とは認められません。 - グループ通算制度の場合

自社が1/3以下しか持っていなくても、グループの仲間(他の通算法人)との合計が1/3超となる場合、グループ全員が「関連法人株式等」としての有利な取扱いを受けられます。

つまり、関連法人株式等に係る受取配当等の益金不算入額は、 「益金不算入額 = 受取配当等の額 - 負債利子控除額」という算式で求められます。

(3). 負債利子控除額の計算(按分・プロラタ計算)

実務で最も間違いやすいのが、関連法人株式等に係る「差し引くべき負債利子」の計算です。グループ全体を一つの箱として考え、以下のステップで計算します。

ステップ①:グループ全体の「支払利子合計額」を出す

グループ各社が外部に支払う利子の合計額を出します。

※グループ内での利子のやり取りは除外します。

ステップ②:配当の比率で利子をお裾分け(支払利子配賦額)

グループ全体の利子を、各社が受け取った「関連法人配当の額」の比率で分け合います。これを「支払利子配賦額」と呼びます。

ステップ③:控除額の決定(4% vs 10% ルール)

各社において、以下のどちらか少ない方の金額を配当から差し引きます。

- 原則:その配当額の 4% 相当額

- 特例:上記ステップ②で配分された「支払利子配賦額」の10% 相当額

——————————————————————————–

(4). 【具体例】数字で見る計算イメージ

国税庁Q&A(問66)に記載された数値を基にした計算例で確認していきましょう。

(前提:P社・B社が配当を受領、C社は配当なし。グループ全体の支払利子合計は600円)。

| 項目 | 通算親法人 P社 | 通算子法人 B社 | 通算子法人 C社 | グループ合計 |

| ① 受取配当等の額 | 200円 | 1,800円 | 0円 | 2,000円 |

| ② 概算控除額(①×4%) | 8円 | 72円 | 0円 | 80円 |

| ③ 個別の支払利子額 | 100円 | 200円 | 300円 | 600円 |

| ④ 支払利子配賦額(注1) | 60円 | 540円 | 0円 | 600円 |

| ⑤ 支払利子控除額(特例)(④×10%) | 6円 | 54円 | 0円 | 60円 |

| ⑥ 控除額の決定(②と⑤の少ない方) | 6円 | 54円 | 0円 | 60円 |

| ⑦ 益金不算入額(①-⑥) | 194円 | 1,746円 | 0円 | 1,940円 |

• (注1)配当比率(P社 200:B社 1,800 = 1:9)でグループ合計利子600円を按分。

通算親法人 P社:60=600×200/2,000

通算子法人 B社:540=600×1,800/2,000

C社は受取配当金がないため、配賦計算の分母には含めないが、支払利子はあるため、支払利子の集計を忘れないように注意しましょう。

(5). 誰かがミスしても大丈夫!「遮断措置」のルール

もし後からB社の支払利子の金額が間違っていたことがわかっても、原則としてP社の計算はやり直さなくて良いという「遮断措置」が適用されます。

ただし、計算をやり直した結果、グループ全体で「4%ルール」よりも「10%ルール」の方が不利になる場合など、一定のケースでは「全体再計算」が必要になるため注意が必要です。

参照:国税庁 通算制度における関連法人株式等に係る受取配当等の益金不算入額の計算

4.外国子会社配当等の益金不算入

(1). 外国子会社の判定は「グループの総力」で決まる!

通常、外国子会社から受ける配当の額の95%を益金不算入とするためには、その外国法人の発行済株式の25%以上を保有している必要があります。

単体納税の場合、自社で25%持っていなければなりませんが、グループ通算制度(または100%グループ関係)では、「グループ全体の保有株式数を合算して」判定を行うことができます。

具体例として、 自社が15%、グループ内の他の法人が10%持っている場合、合計で25%となります。この場合、グループ全員が「25%以上の条件をクリアした」とみなされ、自社が受け取った配当についても、外国子会社配当等の益金不算入規定を適用できるのです。

(2). 適用するための「2つのハードル」

この有利な判定を受けるためには、以下の条件をクリアする必要があります。

- 保有割合の条件:グループ全体の保有割合が25%以上であること。

- 期間の条件:その保有状態が、配当の支払義務が確定する日以前、6か月以上継続していること,。

この「6か月」という期間についても、グループ全体で基準を満たしているかどうかがチェックされます。

(3). 【特例】租税条約による「さらなる緩和」

さらに、投資先が日本と租税条約を結んでいる国の場合、判定基準がもっと緩やかになることがあります。 グループ全体での保有が25%未満であっても、租税条約で定められた「軽減された割合」以上をその法人が単独で保有していれば、外国子会社として認められます。

主な租税条約による緩和例(保有割合の引き下げ)

- アメリカ:10%

- オーストラリア:10%

- フランス:15%

- オランダ:10%

- ブラジル:10%

- カザフスタン:10%

例えば、アメリカの子会社株を10%持っていれば、グループ合算で25%に届かなくても、単独で条件をクリアしたとして非課税の恩恵を受けられます。

参照:国税庁 外国子会社から受ける配当等の益金不算入規定の適用がある外国子会社の判定

(5).貸倒引当金

1. 通算グループ内の金銭債権は「対象外」!

まず、最も重要な鉄則からお伝えします。グループ通算制度(または100%の完全支配関係)を適用している場合、グループ内の法人に対して持っている売掛金や貸付金(金銭債権)は、貸倒引当金の計算対象から除外されます。

なぜなら、グループ通算制度は「グループ全体を一つの経済単位」とみなす制度だからです。家族の間でお金を貸し借りして、「返ってこないかもしれないから経費(引当金)にするね」というのは、グループ全体で見ればお財布の中身が移動しているだけであり、不合理だと考えられているのです。

具体的には、以下のどちらの計算にも含めることができません。

• 個別評価金銭債権:経営破綻した相手などへの個別の引当計算

• 一括評価金銭債権:通常の売掛金などへの一括の引当計算

(2). 「一社でも大企業」なら全員が特例を受けられない!

次に、計算方法に大きく関わる「中小法人」の判定ルールです。ここがグループ通算制度の怖いところです。

通常、資本金1億円以下の「中小法人」であれば、貸倒引当金の規定の適用を受けることができます。しかし、グループ通算制度を適用している場合、グループ内に1社でも「大通算法人(資本金1億円超の法人など)」がいれば、グループ全員が中小法人向けの特例を受けられなくなります。

つまり、親会社が資本金1億円を超えている場合、どんなに小さな子会社(資本金1億円以下)であっても、貸倒引当金の規定の適用を受けることができないため、費用計上した引当額の全額が否認(損金不算入)されます。

(3). 実務で迷う「離脱した会社」への債権

「昔はグループ会社だったけど、今は離脱して関係がなくなった会社」への債権はどう扱うのでしょうか?

貸倒実績率を計算する際は、過去3年間のデータを参照しますが、ここにもルールがあります。「その過去の時点において完全支配関係があったかどうか」で判定します。

- 現在の判定

事業年度終了時に支配関係がなければ、その債権は引当金の対象になります。 - 過去の計算(実績率の算出)

過去3年間の実績を計算する際、その各年度の末日に完全支配関係があったのであれば、その期間の債権は計算の基礎(分母)には含めません。

たとえ今は他人(外部の会社)になっていても、過去に身内(グループ会社)だった期間のデータは、身内のルールで計算するということですね。

この「身内債権の除外」を忘れて計算してしまうと、申告調整(別表四での加算)が必要になり、税務調査で指摘されやすいポイントになります。債権リストをチェックする際は、まず「相手先がグループ内かどうか」を真っ先に確認してくださいね!

参照:国税庁 貸倒引当金の繰入限度額を計算する場合における通算法人の間の金銭債権の取扱い

参照:国税庁 通算制度から離脱した通算子法人に対して金銭債権を有する場合の貸倒実績率の計算

6.所得の特別控除(収用換地等の場合における所得の特別控除)

(1). 制度の基本:単独判定とグループ判定

まず、この特例の基本的な考え方を整理します。

- 単体でのルール

法人が収用換地等によって資産を譲渡し、その事業年度内に「圧縮記帳」の適用を受けない場合、同一の年(暦年)を通じて5,000万円を限度として所得から控除できます。 - グループ通算制度でのルール

通算グループ内の法人(完全支配関係がある法人)が複数ある場合、この「5,000万円の枠」はグループ全体で共有することになります。 グループ内の複数の会社が同じ年に収用などで土地を売った場合、全員の控除額を合計して5,000万円を超えてはいけない、というルールです。

(2). 限度額を超えた場合の「按分計算(プロラタ)」

もしグループ全体で適用を受けようとする金額の合計が5,000万円を超えてしまった場合、各社の控除額のうち、一定の金額が損金不算入(認められない)となります。

その計算は、各法人が適用を受けようとした金額の比率で行います。

【具体例】数字で見る計算イメージ

同一通算グループのS1社とS2社が、同じ年(暦年)に収用による特別控除を受けようとしたケースで考えてみましょう。

- S1社の希望額:2,000万円

- S2社の希望額:6,000万円

- グループ合計額:8,000万円

この場合、合計が5,000万円を超えているため、オーバーした3,000万円(8,000万 – 5,000万)を所得比で分け合い、それぞれの会社で「認められない金額」を算出します。

- S1社の認められない金額: 3,000万円(超過額) × 2,000万円 / 8,000万円 = 750万円,

- S2社の認められない金額: 3,000万円(超過額) × 6,000万円 / 8,000万円 = 2,250万円,

【結果】

S1社は「2,000万 – 750万 = 1,250万円」、S2社は「6,000万 – 2,250万 = 3,750万円」が最終的な控除額となり、グループ合計でピッタリ5,000万円になります。

(3). 実務上の注意点:「圧縮記帳」との選択

この所得の特別控除(5,000万円控除)は、「圧縮記帳」と併用することはできません。

グループ内で、ある会社は「5,000万円控除」を使い、別の会社は「圧縮記帳」を使うといった判断は各社ごとに可能ですが、同一の法人が同一の年に収用された資産について両方を適用することは不可です。

また、この判定に用いる金額や計算の明細は、法人税申告書の別表十(五)などに記載して適切に管理する必要があります。

参照:国税庁 収用換地等の場合における所得の特別控除の適用関係

7.賃上げ促進税制

(1). 最大の注意点:グループ全体で決まる「中小企業」の判定

グループ通算制度において最も注意すべきは、「中小企業向け措置(中小企業者等向け)」を適用できるかどうかの判定です。

判定ルールは先ほどの貸倒引当金と同様で、 グループ内に1社でも中小企業者に該当しない法人(資本金1億円超など)がいれば、グループ内の全法人が「中小企業者向け」の有利な要件や控除率を適用できなくなります。また、中小企業者向けに認められている「控除額の5年間の繰越し」も利用できなくなるため、注意が必要です。

先日解説した、令和8年度税制改正大綱では、大企業と中堅企業向けの賃上げ促進税制の廃止が盛り込まれておりました。気になる方は、こちらの記事で解説しておりますので、ご覧ください。

【町田市の税理士が解説】令和8年度税制改正大綱の概要について:法人課税編

(2). 計算の主体は「各法人」

試験研究費の税額控除や外国税額控除は「グループ全体で合算して枠を計算」しますが、賃上げ促進税制は、原則として各通算法人が個別に計算・申告を行います。

- 個社ごとの判定:各社がそれぞれの「給与等支給額」を前年度と比較し、控除要件を満たしているか判定します。

- 税額控除の限度:各社の控除限度額は、その会社の法人税額の20%が上限となります。

(3). 令和6年度改正以降の計算フレームワーク(参考)

令和6年4月1日以後に開始する事業年度から、賃上げ促進税制は以下の3つの区分に再編されました。グループの判定ステータス(中小企業か中堅・大企業か)によって、適用される要件と控除率が異なります。

| 区分 | 主な適用要件 | 税額控除率(最大) |

| 全企業向け措置 | 継続雇用者給与支給額が 3%以上増加 | 35% |

| 中堅企業向け措置 | 継続雇用者給与支給額が 3%以上増加(+マルチステークホルダー方針公表) | 35% |

| 中小企業者等向け措置 | 雇用者給与等支給額が 1.5%以上増加 | 45% |

【上乗せ要件(ボーナス)】 教育訓練費を増やした場合や、「プラチナくるみん」「プラチナえるぼし」等の認定を受けている場合は、控除率がさらに加算されます。

(4). 実務で「大失敗」を避けるための2つの教訓(参考)

実務上、非常に間違いやすいポイントが2つあります。

1. 「継続雇用者」と「雇用者」の定義ミス 全企業・中堅企業向けでは「継続雇用者(前年と当年の両方で給与がある人)」を基準にしますが、中小企業向けでは「雇用者全体」を基準にします。これらを混同して記載し、控除が受けられなくなった損害賠償事例も報告されています。

2. 繰越税額控除の有無 「中小企業者等向け措置」には、使い切れなかった控除額を5年間繰り越せる制度がありますが、「全企業・中堅企業向け」にはこの繰越制度がありません。グループに大法人(資本金1億円超)が1社でもいれば、この強力な「繰越」も使えなくなるため、事前の税務シミュレーションが不可欠です。

8.交際費等の損金不算入

(1). 「一社でも大企業」なら全員アウト!の連座制

まず、グループ通算制度における交際費の計算で最も恐ろしいのが、「中小法人の判定」です。

通常、資本金1億円以下の中小法人は「800万円の定額控除」を選択できますが、グループ通算制度では、グループ内に1社でも「資本金1億円超」の法人がいる場合、グループ内の全法人が中小法人向けの特例(800万円枠)を使えなくなります。

さらに、1社でも資本金100億円超の法人がある場合、グループ全員が「接待飲食費の50%損金算入」という特例すら使えなくなり、交際費は全額損金不算入となります。

本日整理した、貸倒引当金、賃上げ促進税制、交際費等の損金不算入については、全て一社でも大企業なら中小法人の特例は使えません。

このほかに、明日解説予定の軽減税率(年800万円以下の所得に対する15%課税)や欠損金の繰越控除(所得の100%まで控除できる特例)もこの連座制による判定となります。

(2). 交際費の「3つのカテゴリー」

グループの規模(資本金)によって、受けられる特例が以下のように分かれます。

| グループの状況 | 交際費の取扱い(損金算入できる枠) |

| 全員が資本金1億円以下 | 「接待飲食費の50%」 または 「800万円枠のあん分」 のいずれかを選択 |

| 1社でも1億円超がいる | 「接待飲食費の50%」 のみ適用可能 |

| 1社でも100億円超がいる | 全額損金不算入(特例なし) |

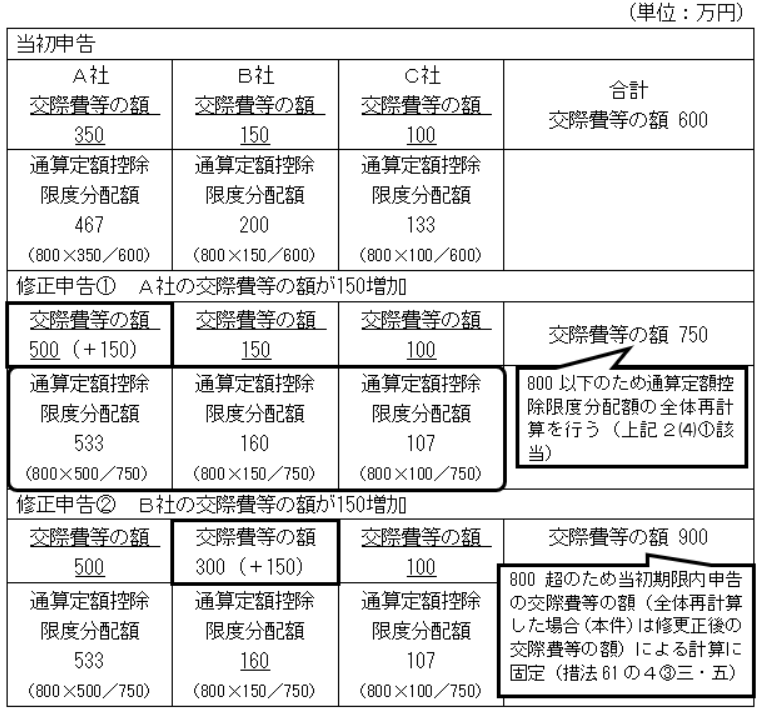

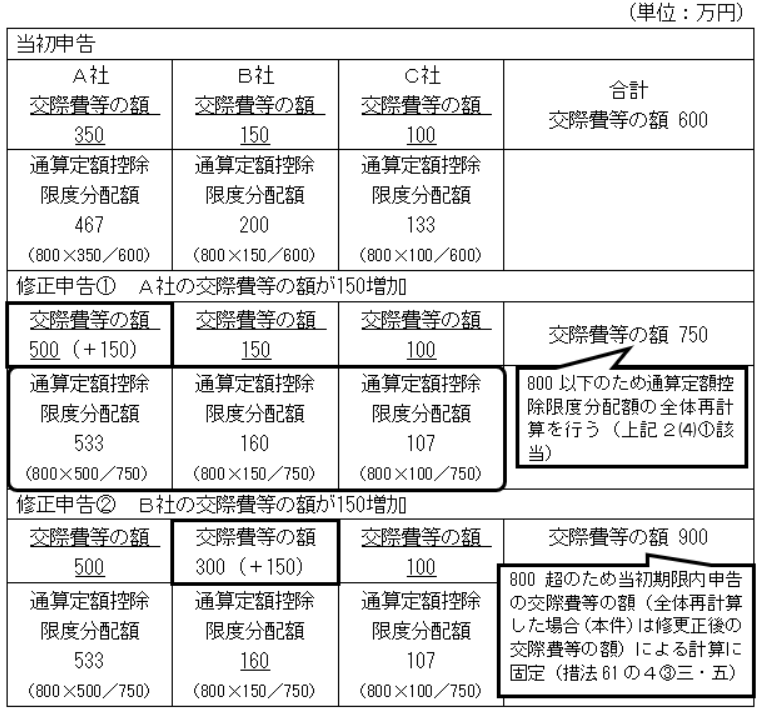

(3). 【具体例】800万円の枠をどう分け合うか?(プロラタ計算)

全員が中小法人のグループで「800万円枠」を選択した場合、各法人の控除限度額(損金にできる額)は、実際に支出した交際費の比率で分け合います(これを通算定額控除限度分配額と呼びます)。

【前提条件】

親法人P社と子法人S1社、S2社の3社で構成される中小通算グループの計算例です。 ※各社の事業年度は12か月、資本金は1億円以下の「中小法人」に該当するものとします。

- P社:支出交際費 543,000円

- S1社:支出交際費 800,000円

- S2社:支出交際費 20,000,000円

- グループ合計支出:21,343,000円

- グループ全体の枠:8,000,000円

このとき、各社の損金算入限度額は次のように計算されます。

| 項目 | 通算親法人 P社 | 通算子法人 S1社 | 通算子法人 S2社 | グループ合計 |

| ① 支出交際費等の額 | 543,000円 | 800,000円 | 20,000,000円 | 21,343,000円 |

| ② 接待飲食費の額 | 500,000円 | 300,000円 | 0円 | 800,000円 |

| ③ 通算定額控除限度額 | – | – | – | 8,000,000円 |

| ④ 按分比率(① ÷ 合計) | 約2.54% | 約3.75% | 約93.71% | 100% |

| ⑤ 通算定額控除限度分配額 | 203,533円 | 299,864円 | 7,496,603円 | 8,000,000円 |

• P社の枠:800万円 × 54.3万 / 2,134.3万 = 203,533円

• S1社の枠:800万円 × 80.0万 / 2,134.3万 = 299,864円

• S2社の枠:800万円 × 2,000万 / 2,134.3万 = 7,496,603円

たくさん交際費を使った会社ほど、800万円の枠を多くもらえる仕組みです。ただし、自分の支出額が枠より少なければ、その支出額が上限になります。

(4). 誰かがミスしても大丈夫!「遮断措置」

後から子会社の交際費の金額が間違っていたことが判明した場合、どうなるでしょうか?

グループ通算制度では、ここでも「遮断措置」が発動します。原則として、「ミスをした会社」だけが修正申告をすればよく、他の会社の「分け合った枠(分配額)」は当初の申告どおり固定されます。これにより、グループ全体での再計算パニックを防いでいます。ただし、修正後のグループ合計支出額が800万円以下になる場合などは、例外的に全員で再計算が必要になります。

修正申告①では、通算定額控除限度分配額の再計算をする結果、いずれの法人においても交際費等の損金不算入額が生じませんが、修正申告②では、遮断措置が適用され、B社について損金不算入額140(300-160)が生ずることとなります。なお、損金の額に算入される交際費等の額は、それぞれ上記表の下線の金額となります。

参照:国税庁 通算法人に対する交際費等の損金不算入制度の適用

9.まとめ

グループ通算制度は、単体納税とは比較にならないほど複雑で、「どの規定を個社で計算し、どの規定をグループ全体で調整するのか」を正しく理解することが極めて重要です。

受取配当の益金不算入、外国子会社配当、貸倒引当金、交際費、賃上げ促進税制、所得の特別控除など、一つひとつの規定は単体納税と同じように見えても、グループ通算制度では“判定の単位”や“計算の枠”が大きく変わるため、誤った処理をすると後から大きな修正や税務リスクにつながります。

特に、解説した以下の論点は実務で最も間違いやすいポイントです。

- グループ合算で判定する規定

- 中小法人特例が「連座制」で消える規定

- プロラタ計算が必要な規定

- 遮断措置により再計算しない規定

グループ通算制度を正しく活用するためには、「個社の計算」と「グループ全体の調整」という二段構えの構造を常に意識し、各規定の位置づけを正確に押さえることが欠かせません。

この記事が、通算前所得の計算における各種規定の理解を深め、日々の実務や申告業務の精度向上に役立つことを願っています。

編-300x169.jpg)

コメント