ミミレイドン

ミミレイドンボス、おはようございます!

今朝のテーマは何でしょうか?

昨日から確定申告に向けたシリーズを開始するとお伝えしましたので、今朝は個人の譲渡所得の計算について整理して行きたいと思います!

個人の譲渡所得については11月の26日に下記の記事で取り上げてますよね?忘れちゃったんですか?

【町田市の税理士が解説】個人の譲渡所得の基礎知識について

前回の譲渡所得の記事では、基礎知識編として譲渡所得の基本構造や課税方法について整理しておりましたので、今回は譲渡所得の計算で適用できる特例制度について確認して行きたいと思います。

不動産や株式を売却したとき、手元に残る金額を大きく左右するのが「譲渡所得(じょうとしょとく)」の税金です。数千万円単位の特別控除がある一方で、特例の組み合わせを一段階間違えるだけで数百万円の損をしてしまう、まさに「知っている人だけが得をする」世界となります。

絶対に押さえておくべき譲渡所得の特例制度について確認していきましょう。

1.譲渡所得とは?基本の仕組みをわかりやすく解説(前回のおさらい)

資産を売ってお金が入ってきたとき、それはすべて「利益」ではありません。

(1).譲渡所得の定義

譲渡所得とは、土地、建物、株式、ゴルフ会員権などの資産を譲渡(売却)することによって生ずる所得を指します。単にお金に換えただけでなく、「購入したときよりも高く売れた場合の儲け」に税金がかかる仕組みです。

(2).計算式(譲渡価額 −(取得費+譲渡費用)− 特別控除)

税金がかかる対象(課税譲渡所得)は、以下の計算式で求めます。

譲渡所得 = 収入金額(売却代金) - ( 取得費 + 譲渡費用 ) - 特別控除額

- 収入金額

売買代金のほか、固定資産税・都市計画税の精算金も含みます。 - 取得費

購入代金や仲介手数料、登記費用などです。建物の場合は、購入価格から「減価償却費(所有期間に応じた価値の減少分)」を差し引く必要がある点に注意してください。 - 譲渡費用

仲介手数料や測量費、売買契約書の印紙代、借家人への立退料、建物解体費などが該当します。 - 特別控除額

後述するマイホーム特例などの強力な「節税クーポン」です。

(3).長期・短期の違いと税率(5年超で20%、5年以下で39%)

不動産は、売却した年の「1月1日時点」での所有期間によって税率が倍近く変わります。

| 区分 | 所有期間(譲渡年の1月1日時点) | 税率 |

|---|---|---|

| 長期譲渡所得 | 5年を超える | 20.315%(所得税(復興含む)15.315%・住民税5%) |

| 短期譲渡所得 | 5年以下 | 39.63%(所得税(復興含む)30.63%・住民税9%) |

※所有期間が10年超の特例:所得税率10%を適用でき、復興特別所得税、住民税を合わせると14.21%となります。

なお、6,000万円を超える部分は20.315%となります。(租税特別措置法第31条の3)

2.個人が使える特例制度「特別控除等」の一覧(概要)

個人の譲渡所得の計算において適用できる主な特例制度を、その性質や目的ごとに分類して列挙し、概要を説明します。

(1).居住用財産(マイホーム)を売却した場合の特例

マイホーム売却では、譲渡益が出た場合に有利な「3,000万円特別控除」や「10年超所有の軽減税率」などがあり、一方で譲渡損が出た場合には、一定要件のもと「譲渡損失の損益通算・繰越控除」等の別制度が検討対象となります。

居住用財産を譲渡した場合の3,000万円特別控除(措法35条1項)

所有期間に関係なく、マイホームを売却した際に譲渡益から最大3,000万円を差し引くことができます。親族等の特別関係者への売却は対象外で、住まなくなった日から3年目の年の12月31日までに譲渡する必要があります。

10年超所有軽減税率の特例(低率分離課税)(措法31条の3)

売却した年の1月1日時点で所有期間が10年を超えるマイホームを売却した場合、3,000万円特別控除後の譲渡所得のうち6,000万円以下の部分について、通常よりも低い税率(所得税10.21%、住民税4%、計14.21%)が適用されます。

特定の居住用財産の買換え特例(措法36条の2)

10年超所有し10年以上居住したマイホームを1億円以下で売却し、代わりの住宅を購入した場合、譲渡益に対する課税を将来に繰り延べることができます。非課税になるわけではなく、買い換えた資産を将来売却する際に引き継がれた利益が課税されます。

居住用財産の買換え等の場合の譲渡損失の損益通算及び繰越控除(措法41条の5)

マイホームを買い換えた際に生じた売却損(譲渡損失)を、その年の給与所得など他の所得と相殺(損益通算)でき、引ききれない分は翌年以降最大3年間繰り越して控除できます。

特定居住用財産の譲渡損失の損益通算及び繰越控除(措法41条の5の2)

住宅ローン残高が売却価格を上回るマイホームを売却して損失が出た場合、買い換えをしなくても、住宅ローン残高から譲渡価額を控除した額を限度に、他の所得との損益通算および3年間の繰越控除が認められます。

(2).相続に関連する特例

相続した資産を売却する際に、税負担を軽減するための特例です。

被相続人の居住用財産(空き家)に係る3,000万円特別控除(措法35条3項)

相続した被相続人の自宅(1981年5月31日以前建築の戸建等)を、耐震改修するか取り壊して売却した場合、譲渡所得から最大3,000万円(相続人が3人以上の場合は2,000万円)を控除できます。令和6年改正により、売却後に買主が工事を行う場合でも適用可能となりました。

相続財産を譲渡した場合の取得費加算の特例(措法39条)

相続により取得した財産を、相続開始の翌日から相続税申告期限の翌日以後3年(計3年10ヶ月)以内に売却した場合、支払った相続税のうち一定額を取得費に加算して譲渡所得を抑えることができます。

(3).公共事業や特定の事業に関連する特例

収用や都市開発など、公共の利益を目的とした譲渡に対する特例です。

収用交換等の場合の5,000万円特別控除(措法33条の4)

公共事業のために土地建物が収用された場合、譲渡所得から最大5,000万円を控除できます。

収用等に伴い代替資産を取得した場合の課税の特例(措法33条)

収用により受け取った補償金で代わりの資産(代替資産)を取得した場合、その取得価額を上限に課税を将来へ繰り延べることができます。

特定土地区画整理事業等のための2,000万円特別控除(措法34条)

土地区画整理事業等のために土地等を譲渡した場合、最大2,000万円の特別控除が受けられます。

特定住宅地造成事業等のための1,500万円特別控除(措法34条の2)

地方公共団体等が行う住宅建設や宅地造成事業のために土地等を譲渡した場合、最大1,500万円が控除されます。

(4).土地の利用促進やその他の特例

低未利用土地等を譲渡した場合の長期譲渡所得の特別控除(措法35条の3)

都市計画区域内の低未利用土地等を500万円(一定の場合は800万円)以下で譲渡した際に、所有期間が5年超であれば最大100万円を控除できます。

平成21年・22年(2009年・2010年)に取得した土地等の1,000万円特別控除(措法35条の2)

2009年または2010年に取得した土地等を5年超保有して譲渡した場合、譲渡所得から最大1,000万円を控除できます。

固定資産の交換の特例(所法58条)

1年以上所有した固定資産(土地、建物等)を、同種の資産と交換し、交換後の資産も同じ用途で用いる場合、課税を繰り延べることができます。

保証債務を履行するために資産を譲渡した場合の特例(所法64条2項)

借金の保証人として、債務を肩代わりするために資産を売却し、かつ主債務者から回収不能となった場合、その弁済額に対応する譲渡所得は非課税となります。

(5).株式等に関連する特例

上場株式等に係る譲渡損失の損益通算及び繰越控除

上場株式等の売却損を、同じ年の上場株式等の配当所得(分離課税選択時)と相殺でき、相殺しきれない損失は翌年以降3年間繰り越せます。

エンジェル税制(特定投資株式の取得に要した金額の控除等)(措法37条の13)

ベンチャー企業へ投資した際、投資額をその年の株式譲渡益や総所得金額から控除できます。また、売却損が出た場合の損益通算・繰越控除の特例もあります。

税制適格ストックオプション(措法29条の2)

要件を満たすストックオプションを行使して取得した株式は、行使時には課税されず、売却時まで課税を繰り延べ、譲渡所得として一括課税されます。

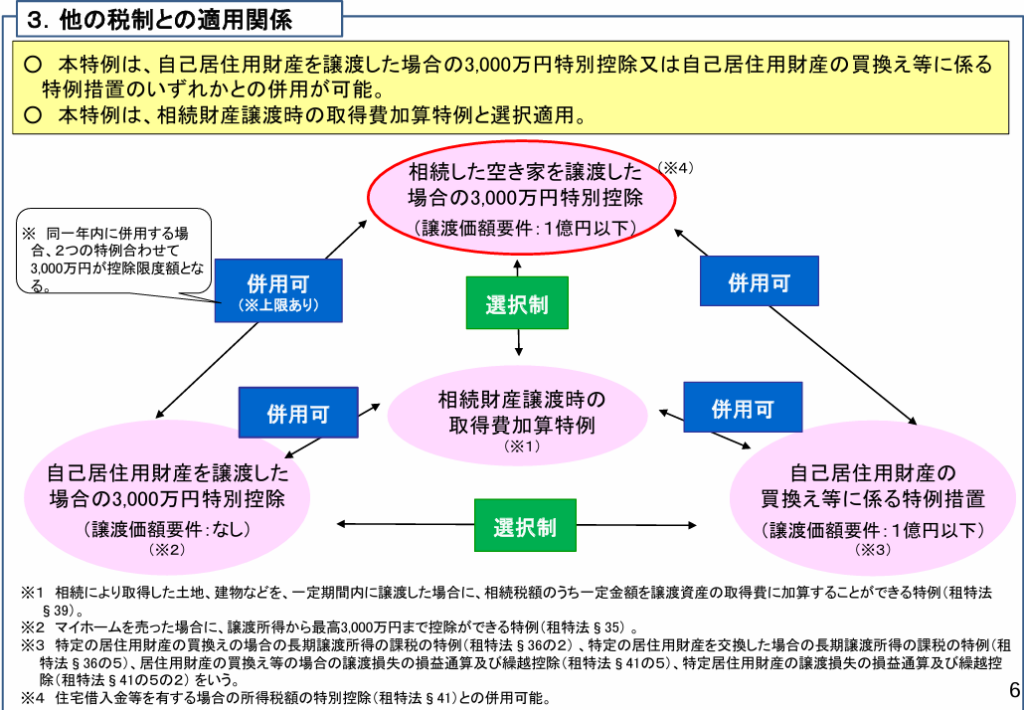

これらの特例は、重複して適用できない(選択制である)ケースも多いため、適用関係図などを確認し、最も有利な制度を慎重に選択する必要があります。

3.特例の併用ルール

特例は「どれを使っても同じ」ではありません。例えば、同一物件で特例が併用できるもの・できないものの代表例としては、以下のものがあります。

• マイホーム3,000万円控除 × 10年超の軽減税率:併用OK! 最強の組み合わせです。

• マイホーム3,000万円控除 × 買換え特例:併用不可! どちらか有利な方を選択する必要があります。

• 空き家特例 × 取得費加算の特例:併用不可! 相続した空き家を売る際は、どちらが得かシミュレーション必須です。

代表的な併用できる特例の組み合わせと併用できない(選択適用となる)特例の組み合わせを見ていきましょう。

(1).併用できる特例の組み合わせ

以下の組み合わせは、要件を満たせば重ねて適用を受けることが可能です。

マイホームを売ったときの「3,000万円特別控除」+「10年超所有の軽減税率」

所有期間が売却した年の1月1日時点で10年を超えるマイホームを売却した場合、譲渡所得から最大3,000万円を差し引いた後の金額に対し、さらに低い税率(所得税10.21%、住民税4%、合計14.21%)を適用できます。これは節税効果が非常に高く、自宅売却の際に最も一般的に検討される組み合わせです。

一方で、「相続した空き家」を売却する場合(いわゆる空き家特例、措法35条3項)には、軽減税率(措法31条の3)を併用することはできません。

「3,000万円特別控除」+「相続財産の取得費加算の特例」

相続した実家に相続人が実際に住んでいた場合、同一物件について、譲渡所得から3,000万円を控除しつつ、支払った相続税の一部を取得費に加算して利益をさらに圧縮することが可能です。

「被相続人の居住用財産(空き家特例)」+「自己居住用財産の3,000万円特別控除」

同一年中に「相続した空き家」と「自分のマイホーム」の両方を売却した場合、それぞれ個別に適用を受けることが可能です。ただし、この場合の特別控除額の合計額は3,000万円が限度となります。

「譲渡損失の損益通算・繰越控除」+「住宅ローン控除」

マイホームを売って赤字(譲渡損失)が出た場合に、他の所得と相殺できる特例(損益通算)については、買い換えた新居の「住宅ローン控除」と併用することが認められています。

(2).併用できない(選択適用となる)特例の組み合わせ

以下の特例は、同じ譲渡や一定期間内の取引において、どちらか一方しか選べません。

「3,000万円特別控除(または軽減税率)」 vs 「特定の居住用財産の買換え特例」

同じ売却物件に対して、3,000万円の控除を受けるか、将来に課税を先送り(繰り延べ)する買換え特例を受けるかは選択制です。譲渡益が3,000万円以下の場合は控除を選ぶのが一般的ですが、利益が非常に大きい場合は買換え特例が有利になることもあるため、シミュレーションが必要です。

「3,000万円特別控除」 vs 「住宅ローン控除」

マイホームを売却して3,000万円特別控除(または軽減税率・買換え特例)を適用した場合、新しく購入した家で住宅ローン控除を受けることは原則としてできません。

◦ 制限期間: 入居した年、その前年・前々年、および入居の翌年から3年目までの合計6年間に、売却側で特例を適用していると、住宅ローン控除は適用外となります。

「被相続人の居住用財産(空き家特例)」 vs 「相続財産の取得費加算の特例」

相続した空き家を売却する際、3,000万円特別控除(空き家特例)を適用する場合、相続税を取得費に加算する特例を併用することはできません。どちらがより有利か選択する必要があります。

「低未利用土地等の100万円特別控除」 vs 「居住用財産の特別控除」

500万円(一定の場合は800万円)以下の低未利用土地を売った際の100万円控除は、居住用財産の3,000万円控除や空き家特例と重複して適用することはできません。

「収用等の特別控除」 vs 「3,000万円特別控除」

公共事業などのために土地が収用された際の5,000万円控除を適用する場合、同じ物件についてマイホームの3,000万円控除を重ねて受けることはできません。

(3).特例の併用に関する重要な補足

共有名義のメリット

夫婦や親子で家を共有名義にしている場合、居住者それぞれが3,000万円特別控除を受けられるため、一戸の売却で合計最大6,000万円までの控除が可能になります。ただし、3,000万円特別控除は『建物の所有者』に適用される特例です。そのため、建物が夫、土地が妻のように所有者が分かれている場合、土地しか持っていない妻には特例が適用されず、夫しか控除を受けられない点に注意が必要です。

確定申告の必須性

どの特例(またはその併用)を適用する場合でも、譲渡益がゼロになるケースを含め、売却した翌年の2月16日から3月15日までに原則として確定申告を行うことが必要となります。

(4).譲渡所得の特別控除額の累積限度(措法36条)

①制度の概要

個人が1年(1月1日から12月31日まで)の間に、複数の譲渡所得の特別控除の特例に該当する資産の譲渡を行った場合、それらの特例を適用して差し引くことができる控除額の合計は、年間で5,000万円が上限となります。

たとえ、それぞれの特例の要件を満たしており、個別の控除額を単純に合算すると5,000万円を超えるような状況であっても、この累積限度の規定により5,000万円までに制限されます。

②対象となる主な特例

累積限度の対象となるのは、以下の条文に基づく特別控除です。

- 収用等による5,000万円の特別控除(措法33条の4第1項)

- 居住用財産(マイホーム)の3,000万円の特別控除(措法35条第1項)

- 特定土地区画整理事業等のための2,000万円の特別控除(措法34条第1項)

- 特定住宅地造成事業等のための1,500万円の特別控除(措法34条の2第1項)

- 特定期間に取得した土地等を譲渡した場合の1,000万円の特別控除(措法35条の2第1項)

- 農地保有の合理化等のための800万円の特別控除(措法34条の3第1項)

- 低未利用土地等を譲渡した場合の100万円の特別控除(措法35条の3第1項)

③控除を適用する順番(優先順位)

複数の特例を併用する場合、どの特例から優先的に5,000万円の枠を消費するかは、租税特別措置法施行令第24条によって以下の順番に決められています。

- 収用等の5,000万円控除(措法33条の4第1項)

- 居住用財産の3,000万円控除(措法35条第1項)

- 特定土地区画整理事業等の2,000万円控除(措法34条第1項)

- 特定住宅地造成事業等の1,500万円控除(措法34条の2第1項)

- 特定期間取得の土地等の1,000万円控除(措法35条の2第1項)

- 農地保有の合理化等の800万円控除(措法34条の3第1項)

- 低未利用土地等の100万円控除(措法35条の3第1項)

例えるならこれらの特例は「一度に使えるクーポンのルール」のようなイメージですね! 「10年長く使った人への割引(軽減税率)」と「マイホーム売却クーポン(3,000万円控除)」はセットで使えますが、「売却クーポン」と「新居のポイント還元(住宅ローン控除)」はどちらか一方しか選べない。どのクーポンを組み合わせるのが最もお得か、将来の計画を含めて慎重に選ぶ必要がありますね!

4.まとめ:特例制度は“知らないと損する”代表格

譲渡所得の税務は、「特例の種類が極めて多くて複雑」であり、かつ「併用できるかどうかの判断が難しい」のが最大の特徴です。

税理士に相談すべきタイミング、それは「売買契約書に判を押す前」です。

• 所有期間の判定:あと数日待てば「長期」になって税率が半分になるケースがあります。

• シミュレーション:住宅ローン控除と3,000万円特別控除、どちらが得かトータルで考える必要があります。

• 制度改正の把握:2024年の空き家特例の要件緩和 など、最新情報を反映しなければなりません。

譲渡所得は一生に一度あるかないかの高額取引です。「税務署は特例を勝手に適用してはくれません」。もちろん、適用できる特例があることを教えてくれることもありません。自分で、あるいは税理士と一緒に正しいルートを通ることで、大切な資産を守りましょう。税理士をお探しの方は、お気軽にこちらまでお問い合わせください。

明日からは具体的な特例制度の中身を見ていきましょう!

-(措法31条の3)編-300x169.jpg)

編-300x169.jpg)

コメント