ミミレイドン

ミミレイドンボス、おはようございます!

今朝のテーマはなんでしょうか?

不動産等の譲受けの対価の支払調書について、整理していきたいと思います。

昨日の支払調書は、不動産の使用料等の支払調書でしたよね。今回は、不動産の譲渡などがあった場合の支払調書ですね。

数ある法定調書の中でも特に金額が大きく、税務署も厳しくチェックしている「不動産等の譲受けの対価の支払調書」。不動産を購入した時はもちろん、競売(けいばい)や収用など、意外な場面で提出義務が生じるこの書類。法人経理の方から不動産業者、税務実務に携わる方まで、損をしないために確認してきましょう。

1. はじめに

(1).不動産等の譲受けの対価の支払調書とは?

簡単に言うと、法人や特定の個人が不動産などを買い取った際、「誰から、何を、いくらで買ったか」を税務署に報告するための書類です。

買い取った側、つまり、お金を払った側に提出義務があるので、不動産等の譲受けの対価の支払調書という名称なのですね。

(2).なぜこの書類が重要なの?

税務署は、この支払調書を売主側の「譲渡所得」を把握するための貴重な資料として活用します。そのため、記載漏れや誤りがあると、後から税務署より「お尋ね」が届くリスクが高まるのです。

2. 不動産等の譲受けの対価の支払調書の概要

まずは、自分がこの書類を提出する義務があるかどうかを確認しましょう。

(1).提出義務者:法人、不動産業者である個人(ただし賃貸借仲介業者は除外)

- すべての法人(公法人や人格のない社団等も含む)

- 不動産業者である個人事業主

※ただし、個人のうち「主として建物の賃貸借の代理や仲介」のみを目的とする事業者は、提出義務がありません。

不動産の使用料等の支払調書と同じ要件ですね!

(2).対象資産

不動産だけではありません。以下の資産を譲り受けた場合に対象となります。

- 不動産(土地・建物など)

- 不動産の上に存する権利(借地権、地上権など)

- 総トン数20トン以上の船舶

- 航空機

(3).提出範囲

同一人に対する年間の支払金額の合計が100万円を超える場合に提出が必要です。

(4).提出期限

- 原則:翌年1月31日

- 公共事業の場合: 法律に基づき買取り対価を支払う場合は、各四半期末の翌月末日まで(四半期に1回提出)となります。

2025年(令和7年)分であれば、1月31日が土曜日なので2026年2月2日(月)が期限です。

提出先は所轄の税務署への提出となります。

参照:国税庁ホームページタックスアンサー No.7442 「不動産等の譲受けの対価の支払調書」の提出範囲等

3. 不動産等の譲受けの対価の支払調書記載内容のポイント

(1).記載内容のポイント

支払調書の各欄に何を書くべきか、実務で迷わないよう表形式でまとめました。

| 記載欄名 | 記載すべき内容の要点 |

| 支払を受ける者 | 不動産の譲渡者(売主)の住所、氏名、マイナンバー(個人番号)または法人番号を記載します。 |

| 物件の種類 | 土地、借地権、建物、船舶、航空機の別を記入します。 |

| 物件の所在地 | 土地・建物の所在地を記載。船舶や航空機の場合は登録機関の所在地を記入します。 |

| 細目 | 土地の地目(宅地、田畑など)や、建物の構造・用途(木造住宅など)を具体的に書きます。 |

| 数量 | 土地の面積、建物の戸数や延べ面積などを記入します。 |

| 取得年月日 | 所有権などの財産権が移転した日を記載します。 |

| 支払金額 | その年中に支払が確定した金額を記載。(その年に支払うことが確定した未払額も含む。) 不動産等の移転に伴い、各種の損失の補償金を支払った場合には、「物件の所在地」欄の最初の行に「支払総額」と記載し、これらの損失の補償金を含めた支払総額を記載してください。次の(2)記載例②をご参照ください。 |

| 摘要 | (1) 譲受けの態様(売買、競売、公売、交換、収用、現物出資等の別)を記載します。 (2) 売買の場合は、その代金の支払年月日、支払年月日ごとの支払方法(現金、小切手、手形等の別)及び支払金額を記載します。 (3) 交換の場合は、相手方に交付した資産の種類、所在地、数量等その資産の内容を記載します。 (4) 対価のほかに支払われる補償金は、次の区分による補償金の種類と金額を記載します。 ・建物等移転費用補償金 ・動産移転費用補償金 ・立木移転費用補償金 ・仮住居費用補償金 ・土地建物等使用補償金 ・収益補償金 ・経費補償金 ・残地等工事費補償金 ・その他の補償金 (5) 不動産等の譲受けに当たって令和7年中にあっせん手数料を支払った方が、「不 動産等の売買又は貸付けのあっせん手数料の支払調書」の作成・提出を省略する場 合には、「あっせんをした者」欄にあっせんをした方の住所(居所)、本店又は主た る事務所の所在地、氏名又は名称、マイナンバー又は法人番号、あっせん手数料の 「支払確定年月日」、「支払金額」を記載します。 |

(2).記載例

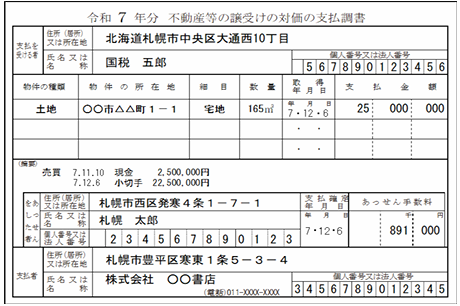

①土地の対価と土地の譲受けに伴って支払ったあっせん手数料とを併記した場合

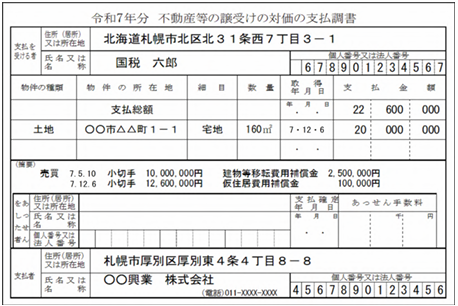

②土地の対価2,000万円と土地の譲受けに伴って損失補償金 260 万円を支払った場合

取得した資産の対価以外に損失の補償金を支払う場合には、それらの補償金を含めた支払総額を「支払金額」欄の最初の行に記載しましょう。

4. 実務上の注意点

(1).土地建物の内訳が不明な場合

マンションなどの購入で土地と建物の内訳が契約書で区分されていない場合、財産基準の判定や調書の記載では合計額を記載し、備考欄に「土地を含む」と添えるのが実務的な対応です。

(2).消費税を含めるか否かの判断基準

原則として、消費税等を含めた金額で100万円超の判定を行い、調書にも税込金額を記載します。 ただし、消費税等の額が明確に区分されている場合は、税抜金額で判定・記載しても差し支えありません。

(3).e-Taxによる提出方法と紙提出の選択肢

現在、電子申告(e-Tax等)が義務化される基準は「前々年の提出枚数100枚以上」ですが、2027年1月提出分からは「30枚以上」に大幅に引き下げられます。 小規模な事業者でも対象になる可能性が高いため、早めのe-Tax環境の整備をおすすめします。

(4).補償金の支払いがある場合

不動産等の譲受けの対価のほかに補償金が支払われるものについては、支払調書の摘要欄に、次の区分による補償金の種類と金額を記載しましょう。

- 建物等移転費用補償金

- 動産移転費用補償金

- 立木移転費用補償金

- 仮住居費用補償金

- 土地建物等使用補償金

- 収益補償金

- 経費補償金

- 残地等工事費補償金

- その他の補償金

5. よくある誤解・落とし穴

ここを間違えると税務リスクがアップする要注意ポイントをご紹介しましょう。

- 賃貸仲介業者の勘違い

不動産業を営む「個人」のうち、主に仲介・代理を行う人は提出義務がないことを忘れがちです。 - 補償金の記載漏れ

建物の移転費用補償金や収益補償金などを支払った場合、これらは「支払総額」に含めた上で、摘要欄に内訳を詳しく書く必要があります(上記4(4)参照)。 - マイナンバーの不備

2016年分以降、支払を受ける者のマイナンバー・法人番号の記載は必須です。取得できない場合は、依頼した経緯を記録しておく必要があります。 - 100万円超の判定

実際に支払った額だけでなく、「支払が確定した金額」で判断します。未払金があっても、その年に支払うことが確定していれば合計に含めます。

6. まとめ

不動産等の譲受けの対価の支払調書は、税務署が売主の申告を照合するための極めて重要な報告書類です。 万が一、提出漏れや虚偽の記載があると、「1年以下の懲役または50万円以下の罰金」といった罰則の対象となるリスクさえあります。

実務担当者の皆様は、売買契約書や支払記録を今一度精査し、正確な調書作成を心がけましょう。 また、電子申告の義務化基準が「30枚」へ引き下げられる新ルールも見据え、業務のDX化(e-Tax導入)を検討する良いタイミングかもしれません。

不動産取引は「買った時」の事務処理が、後の税務調査リスクを左右します。 不安な点があれば、迷わず税理士にご相談ください!相談できる税理士がいない場合には、お気軽にこちらまでお問い合わせください。

コメント