ボス、おはようございます!

三連休の初日ですね!本日のテーマはなんでしょうか?

類似業種比準価額方式、純資産価額方式ときたら配当還元方式しかないですね!類似業種比準価額方式、純資産価額方式は原則的評価方法でした。配当還元方式は特例的な評価方法となりますが、原則的評価方法に比べて株価をかなり下げることができます。もちろん、適用要件もありますので、本記事でわかりやすく解説させていただきます。

類似業種比準価額方式及び純資産価額方式について、詳しく知りたい方は、こちらの記事をご覧ください。

【町田市の税理士が解説】非上場株式の評価方法とは?類似業種比準価額方式編(基礎)

【町田市の税理士が解説】非上場株式の評価方法とは?純資産価額方式編(基礎)

1. はじめに

(1).非上場株式の株価算定が必要となる場面(相続、贈与、M&Aなど)

上場していない会社(非上場会社)の株式は、市場での取引価格(時価)がありません。そのため、特定のタイミングでその「客観的な価値」を計算する必要があります。

主な場面は以下の通りです。

- 相続・贈与

オーナーから後継者へ、または少数株主から親族へ株式を移転する際、相続税や贈与税の算定の基礎となる「時価」を評価しなければなりません。 - 事業承継

M&A(合併や売却)を行う際や、株式を買い取る際。 - 株主間の売買

株主間で株式を売買する際の価格決定(通達評価は相続・贈与の税務評価ルールであり、売買価格(時価)とは目的が異なります。)。

(2).なぜ配当還元方式が注目されるのか

非上場株式の評価方法には、会社の資産や収益に着目する原則的評価方式(類似業種比準方式や純資産価額方式)がありますが、これらは計算が複雑で、多くの場合、高額な評価になりがちです。

一方で、配当還元方式が注目されるのは、その評価額が他の方式に比べて低くなる傾向にあること、そして計算が非常にシンプルである点です。

特に、配当還元方式による事業承継対策は、会社の貸借対照表(バランスシート)に影響を与えるような大掛かりな対策をすることなく、配当金を引き下げるだけで済むという即効性のある自社株対策が可能です。

2. 配当還元方式とは?

(1).定義と基本的な考え方

配当還元方式(特例的評価方式)とは、非上場株式の価額を、その株式から将来受け取れる「配当金」のみに着目して評価する手法です。

これは、会社の経営に影響力を持たない少数株主にとって、株式を保有する経済的なメリットは「定期的な配当金」に尽きるという実情に基づいています。

基本的な考え方は、「年間配当金額」を一定の還元率(利回り)で割り戻し、元本となる株式の価額を算出するというものです。

(2).「将来の利益」ではなく「実際の配当」に着目する点が特徴

配当還元方式は、インカム・アプローチ(収益に着目する評価手法)の一つとされていますが、将来の予測が難しい「利益」や「キャッシュフロー」を評価の基礎とする代わりに、直前期末以前2年間における実際の配当金額の平均を採用します。

この「実際の配当」に着目する点が、会社支配力が小さく、単に配当を期待するにとどまる少数株主の実態を反映しているとされています。

(3).上場株式との違い(市場価格がないための代替手法)

上場株式は市場価格が常に存在し、それを時価として評価できます。しかし、非上場株式には市場価格がないため、相続税や贈与税の算定にあたっては、国税庁が定める「財産評価基本通達」に基づいて評価します。

配当還元方式は、この評価通達において、同族株主以外の株主等が取得した株式に適用される「特例的評価方式」として明確に位置づけられています。

3. 配当還元方式が使える状況とは?

配当還元方式が適用できるかどうかは、「誰が」その株式を取得するかによって決まります。

(1).原則として「同族会社以外」の株式評価に用いられる

大原則として、配当還元方式は、会社の経営支配力を持たない「同族株主以外の株主等」が、相続や贈与によって株式を取得した場合に適用される評価方法です。

ここでいう「同族株主等以外の株主」とは、主に以下の株主を指します:

- オーナー一族ではない従業員株主など。

- オーナー一族であっても、会社の経営支配にほとんど影響を及ぼさない少数株主(議決権割合が非常に低い株主など)。

(2).同族会社の場合は「類似業種比準方式」や「純資産価額方式」が基本

会社の経営支配力を持つ「同族株主等」が株式を取得する場合は、その株式は「原則的評価方式」により評価されます。

原則的評価方式には、会社の規模に応じて「類似業種比準方式」や「純資産価額方式」、またはこれらの併用方式が用いられます。これらの方式は、会社の資産や収益の裏付けを評価するため、一般的に配当還元方式よりも高額な評価となります。

(3).税務上の位置づけと根拠(財産評価基本通達)

配当還元方式は、国税庁が定める「財産評価基本通達」にその根拠を持つ特例的な評価方法です。

この方式の適用により、経営支配力のない少数株主の評価手続きの簡便性とともに、税負担の軽減が図られることになります。

参照:国税庁ホームページタックスアンサー No.4638 取引相場のない株式の評価

財産評価基本通達188-2(同族株主以外の株主等が取得した株式の評価)

4. 同族会社とは?

配当還元方式を適用できるかどうかのカギを握るのが、「同族株主」に該当するかどうかの判定です。

(1).定義:一定の株主グループが議決権の過半数を保有する会社

同族株主とは、課税時期において、特定の株主グループ(株主1人およびその同族関係者)が、評価会社の議決権の合計数の30%以上を保有している場合における、その株主およびその同族関係者を指します。

ただし、議決権の合計数が最も多いグループの有する議決権の合計数が、議決権総数の50%超である会社については、その50%超の議決権を有するグループに属する株主のみが同族株主となります。

参照:財産評価基本通達188(同族株主以外の株主等が取得した株式)

(2).判定基準:株主構成、親族関係、持株割合など

判定の際には、「同族関係者」の範囲が重要です。これには、以下の個人や法人が含まれます:

- 株主の配偶者や親族(6親等内の血族、3親等内の姻族)。

- 株主と内縁関係にある人。

- 株主の使用人や、株主からの金銭等で生計を維持している人。

(3).実務での判定の注意点(名義株・分散株主の扱い)

同族株主であっても、例外的に配当還元方式で評価できる場合があります。これは、以下のすべての要件を満たす非常に影響力の小さい株主の場合です:

- 取得後の議決権割合が5%未満であること。

- その会社に中心的な同族株主(株主とその親族などが議決権25%以上を持つ株主)がいること。

- その株主自身が中心的な同族株主でなく、役員または役員予定者でないこと。

議決権の合計数ではなく、取得後の議決権割合が5%未満となるよう、生前対策や遺産分割を工夫することで、同族株主でも配当還元方式を適用できる可能性があるのです。

5. メリットとデメリット

(1).メリット

| メリット | 詳細 |

| 評価額が低くなる傾向 | 中小企業では配当水準が低いことが多いため、原則的評価方式よりも評価額が大幅に低くなり、相続税や贈与税の負担が軽減されます。 |

| 計算がシンプルで簡便 | 評価の基礎となるのは過去2年間の配当実績と資本金等の額のみであり、計算手続きが容易です。 |

| 対策が容易で即効性がある | 貸借対照表に影響を与えることなく、配当金を引き下げること(無配または低配当の継続)で、評価額の抑制が可能です。 |

(2).デメリット

| デメリット | 詳細 |

| 還元率10%が高い | 現在の低金利環境において、配当を10%という高い利率で割り戻す(還元する)ため、結果として評価額が不当に低く抑えられすぎるという指摘があります。 |

| 無配でも評価額がゼロにならない | 配当実績がない(無配)または低配当(2円50銭未満)の場合でも、1株当たり2円50銭と仮定して計算するため、評価額がゼロになることはありません。 |

| 原則評価額が低い場合に適用できないことがある | 債務超過などで原則的評価方式による評価額(純資産価額)が配当還元方式による評価額を下回る場合は、原則的評価額を採用することになる。 |

| 同族判定による評価額の大きな乖離 | 議決権割合がわずかに異なるだけで、配当還元方式(低評価)と原則的評価方式(高評価)のどちらが適用されるかが変わり、評価額に大きな差が生じる可能性があります。 |

参照:財産評価基本通達188-2(同族株主以外の株主等が取得した株式の評価)

6. 算定式とその意味

配当還元方式の計算は、以下の3ステップで行うことができます。

(1).基本式:株価 = 年間配当額 ÷ 利回り(還元率)

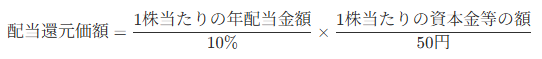

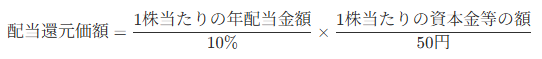

国税庁が定める配当還元価額の計算式は以下の通りです。

【重要な概念:50円換算】

この算式で最も分かりにくいのが、1株当たりの資本金等の額/50円の部分です。これは、非上場株式の評価を定めた通達が作られた当時、額面株式の基準が50円であった名残です。

評価会社がもし額面50円の株式を発行していたと仮定した場合の「年配当金額」に、現在の1株当たりの資本金等の額と50円の比率を乗じて調整しています。

(2).利回りの設定(国税庁の基準:概ね10%)

分母に用いられる「10%」が、配当を元本に還元する際の還元率(または利回り)です。

この10%という還元率は、評価通達が制定された1964年(昭和39年)に、当時の金利水準や評価の安全性を考慮して設定されました(「現在も通達で10%が規定されています)。

しかし、現在の日本の長期金利水準と比較すると、この10%は極めて高い水準であり、結果的に評価額を低く算出する要因となっています。会計検査院もこの10%の還元率が社会経済の変化を反映しておらず、評価の公平性に問題があることを指摘しています。

(3).配当額の選定方法(過去実績 or 安定配当)

1株当たりの年配当金額の算出には、課税時期の直前期末以前2年間の配当金額の平均値が用いられます。

【配当額の選定ルール】

- 除外される配当

特別配当や記念配当のように、将来毎期継続することが予想できない一時的な配当は、計算には含めません。 - 最低評価額

1株当たりの年配当金額が2円50銭未満となる場合や、無配の場合であっても、評価額がゼロにならないよう、2円50銭として計算します。

参照:財産評価基本通達188-2(同族株主以外の株主等が取得した株式の評価)

財産評価基本通達183(評価会社の1株当たりの配当金額等の計算)

7. 実務での活用事例

配当還元方式は、株価の引き下げを目指す事業承継や相続対策において、戦略的に活用される強力なツールです。

(1).相続税申告時の評価

相続税申告において、株式を取得した相続人が同族株主等の要件を満たさない(または例外規定に該当する)場合、配当還元方式を適用して評価額を大幅に引き下げることが可能です。

- 遺産分割の工夫

同族株主となる後継者に経営権に必要な最低限の株式を集中させ、経営に関与しない親族(配偶者、子、孫など)には、取得後の議決権割合が5%未満となるように株式を分散して相続させることで、その親族が取得した株式に配当還元方式を適用させることができます。 - 少数株主への移転

従業員持株会や、経営に携わらない役員以外の株主に株式を移転する際にも活用されます。

(2).自社株贈与時の算定

生前贈与の際も、配当還元方式を適用することで贈与税の負担を抑えられます。

- 役員を外す戦略

株式の受贈者が将来的に経営に関わる予定がない場合、贈与の実行までに評価会社の役員(または役員予定者)とならないようにしておくことで、配当還元方式の適用要件を満たすことができます。

(3).税務調査での指摘回避のための備え

配当還元方式による評価は、原則的評価方式と比べて税負担が軽くなるため、税務調査において厳しくチェックされる可能性があります。

特に、形式的に配当還元方式の要件を満たしたに過ぎず、実質的に経営権の支配力が変わっていないと判断されると、税務署から原則的評価方式による高額な評価を指摘されるリスクが生じます。

指摘を回避するためには、以下の点を徹底する必要があります。

- 客観的な事実の確保

株式取得者が役員等でないこと、議決権割合が確実に5%未満であることを証拠をもって示せるようにしておく。 - 適切な情報収集

配当還元方式の計算に不可欠な「1株当たりの資本金等の額」などの情報は、少数株主の立場では把握が難しいため、会社側から適法な手段で共有を受ける必要があります。 - 専門家への相談

配当還元方式が適用できるかどうかの判断自体に専門知識が必要であり、この判断を誤ると多額のペナルティを招く可能性があるため、必ず税理士に相談することが重要です。

8. まとめ

配当還元方式は、非上場株式の評価において、少数株主が取得した株式に対して適用される特例的かつ簡便的な評価方法です。

この方式は、特に配当水準が低い中小企業の自社株評価額を大幅に引き下げ、相続税・贈与税の負担を軽減する大きなメリットを持ちます。

ただし、適用可否の判定(同族判定や5%未満の議決権割合の確認)は非常に専門的であり、また、配当還元方式の計算そのものにも、過去2年間の配当実績や還元率10%の適用、そして2円50銭の下限額など、厳格なルールが存在します。

自社株対策は、会社の未来とご家族の財産に直結する重要なテーマです。配当還元方式の適用を巡る判断は複雑であり、評価を誤ると後で大きな税務リスクを負うことになります。

配当還元方式による評価を正確に行い、税務調査での指摘を回避するためには、税理士のサポートが必要となります。適用要件を満たすかは、株主構成や役員としての地位など、非常に細かな要素によって決まります。自己判断せず、一度税理士にご相談ください。相談できる税理士がいない場合には、お気軽にこちらまでご連絡ください。

コメント