ミミレイドン

ミミレイドンボス、おはようございます!

昨日は、非上場株式の評価方法について、色々な種類があることを教えてもらいましたが、今朝はいよいよ個別論点でしょうか?

そうですね!それでは、今朝は非上場株式の評価方法のうち、類似業種比準価額方式について、整理しましょうか。

皆さんは上場していない会社の株価をどうやって決めるかご存知ですか?

特に相続や贈与の際、この株価の評価を間違えると、数千万円、場合によっては数億円単位で税金が変わってしまうリスクがあります。

本記事では、非上場株式の評価において最も重要な手法の一つである「類似業種比準価額方式(るいじぎょうしゅひじゅんかかくほうしき)」の概要について、ざっくりと解説します。

昨日の記事では、非上場株式の株価算定方法を網羅的に解説しておりますので、よろしければ、こちらの記事もご覧ください。

【町田市の税理士が解説】非上場株式の株価算定方法の基礎について

1. はじめに

(1).非上場株式の評価が必要となる場面(相続、贈与、M&Aなど)

非上場株式(取引相場のない株式)は、上場株式のように市場で客観的な取引価格が形成されていません。しかし、株主は利益配当請求権や残余財産分配請求権などの経済的権利を持っているため、非上場株式であっても、間違えなく経済的な価値があります。

そのため、株主から別の株主へ株式が移転する際には、その株式の「時価」を算定し、適切な税金を計算する必要があります。

評価が必要となる主な場面は以下の通りです。

- 相続・贈与

相続税や贈与税の課税対象となる財産として評価が必要。 - 譲渡

個人間の売買やM&A(会社売却)の際の所得税や法人税の課税対象。 - 事業承継

後継者への計画的な株式移転(贈与や売買)を行う際の基準。

(2).評価方法の全体像(純資産価額方式・類似業種比準価額方式・原則的評価方法の比較)

国税庁の「財産評価基本通達(評価通達)」では、非上場株式の評価方法として、主に以下の3つの原則的評価方式を定めています。

| 評価方式 | 着目点 | 主な適用対象 | 特徴 |

| 類似業種比準方式 | 収益力 (市場の類似性) | 大会社、中会社 | 上場企業の市場価格を参考に実態に近い評価額を算出。 |

| 純資産価額方式 | 資産価値 (清算価値) | 小会社、 特定の評価会社 | 会社が持つ資産を時価評価し、清算した場合の価値を算出。 |

| 併用方式 | 両者の組み合わせ | 中会社、 小会社(容認) | 類似業種比準価額と純資産価額を組み合わせて評価。 |

このほかに、同族株主等以外の少数株主が取得した株式については、特例的評価方式である配当還元方式(配当金額を一定の利率で還元して評価)が適用されます。

主な適用対象欄にある、大会社、中会社、小会社の判定は、別の記事で解説予定です。

(3).本記事のテーマ「類似業種比準価額方式」の位置づけ

本記事で解説する類似業種比準価額方式は、上記の表の通り、原則的評価方式の主役の一つです。特に、上場会社に匹敵するような大会社や中会社の株式を評価する際に、中心的に用いられる評価方法です。

この方式を理解することは、企業の規模が大きいほど、あるいは将来的に事業承継対策を進める上で、節税対策の成否を分けるカギとなります。

2. 類似業種比準価額方式とは?

(1).定義と概要

類似業種比準価額方式(類似業種比準方式)とは、非上場会社(評価会社)と事業内容が類似している上場会社の株価をベースに、評価会社の実際の業績などを比較することで、相対的かつ合理的な株価を算出する方法です。

この方式は、上場会社と同じ市場(マーケット)での価格形成を参考にする、マーケット・アプローチに属する考え方と言えます。

比較の要素として用いられるのは、以下の3つの比準要素です。

- 配当金額(1株当たり)

- 利益金額(1株当たり)

- 純資産価額(簿価)(1株当たり)

これら3要素について、評価会社と類似業種(上場会社)を比べ、その比準割合を算出して株価に反映させます。

本当にざっくり説明すると、以下のようなケースでは、非上場であるA乳業は、事業が類似するB乳業(上場会社)のだいたい1/3の事業規模となりますので、A乳業の株価はB乳業のだいたい1/3だろうと考え、A乳業の株価を1万円(B乳業株価3万円×1/3)と計算する方法になります。

A乳業(非上場)・・・配当1億円、利益1億円、純資産1億円、株価●万円

B乳業(上場)・・・配当3億円、利益3億円、純資産3億円、株価3万円

(2).評価の対象となるケース(中小企業の株式評価、相続・贈与時など)

類似業種比準価額方式は、主に同族株主等が取得した株式の原則的評価方式として適用されます。

評価対象となる会社の規模区分に応じて、適用割合が異なります。

| 会社規模区分 | 評価方法 |

| 大会社 | 類似業種比準価額方式(100%) 又は純資産価額方式(100%) |

| 中会社 | 類似業種比準価額方式と純資産価額方式の併用(規模に応じて0.6〜0.9の割合) 中会社の大:類似90%+純資産10% 中会社の中:類似75%+純資産25% 中会社の小:類似60%+純資産40% |

| 小会社 | 純資産価額方式(100%) 又は類似業種比準価額方式と純資産価額方式の併用 (類似業種比準価額×0.5+純資産価額×0.5) |

参照:国税庁ホームページタックスアンサー No.4638 取引相場のない株式の評価

参照:財産評価基本通達179(取引相場のない株式の評価の原則)

つまり、規模の大きな会社ほど、類似業種比準価額方式の適用割合が高くなります。

なお、「特定の評価会社」(株式や土地を多く保有する会社、開業後3年未満、清算中、比準要素が極端に少ない会社など)に該当する場合、原則として類似業種比準価額方式は用いられず、純資産価額方式などが適用されます。

通常、純資産価額方式よりも類似業種比準価額方式の方が株価が低くなる傾向があります。評価額は税金の計算で使用するため、評価が低い方が税金が安くなります。

(3).他方式との違い(純資産価額方式との比較でのメリット・デメリット)

類似業種比準価額方式は、純資産価額方式と比較すると、一般的に評価額が低くなる傾向があります。

| 比較項目 | 類似業種比準価額方式 | 純資産価額方式 |

| 評価の基準 | 収益性、市場の類似性(事業継続が前提) | 資産負債の時価(清算価値) |

| 評価額の傾向 | 低く算定されやすい | 高く算定されやすい |

| 簡便性 | 計算要素が多いが、国税庁データを利用 | 資産・負債の時価評価が必要で手間がかかる |

類似業種比準価額方式は、純資産価額方式が会社の解散を前提とした評価(ネットアセット・アプローチ)であるのに対し、継続企業としての収益力を市場と比べて反映させる点に大きな特徴があります。

会社の規模が小さくなると純資産価額方式の割合が増えていく=中小零細企業の株価は純資産価額方式により算出する割合が高くなる=株価が高く算出されてしまう恐れがあります。事業承継を考えると、考えなしに純資産を増やし過ぎるのも問題があるということですね。

3. 評価の仕組みと計算方法

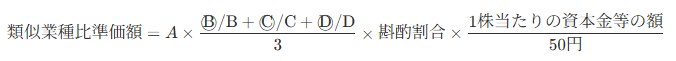

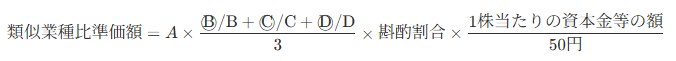

類似業種比準価額は、以下の計算式により算出されます。

- A 類似業種の株価

- B 課税時期の属する年の類似業種の1株当たりの配当金額

- C 課税時期の属する年の類似業種の1株当たりの年利益金額

- D 課税時期の属する年の類似業種の1株当たりの純資産価額(帳簿価額)

- Ⓑ 評価会社の1株当たりの配当金額

- Ⓒ 評価会社の1株当たりの年利益金額

- Ⓓ 評価会社の1株当たりの純資産価額(帳簿価額)

参照:国税庁ホームページ 財産評価基本通達180 類似業種比準価額

(1).類似業種に関する値(A~D)

①類似業種の選定方法(業種分類、上場企業の選定基準)

類似業種は、評価会社の事業内容に基づき選定されます。

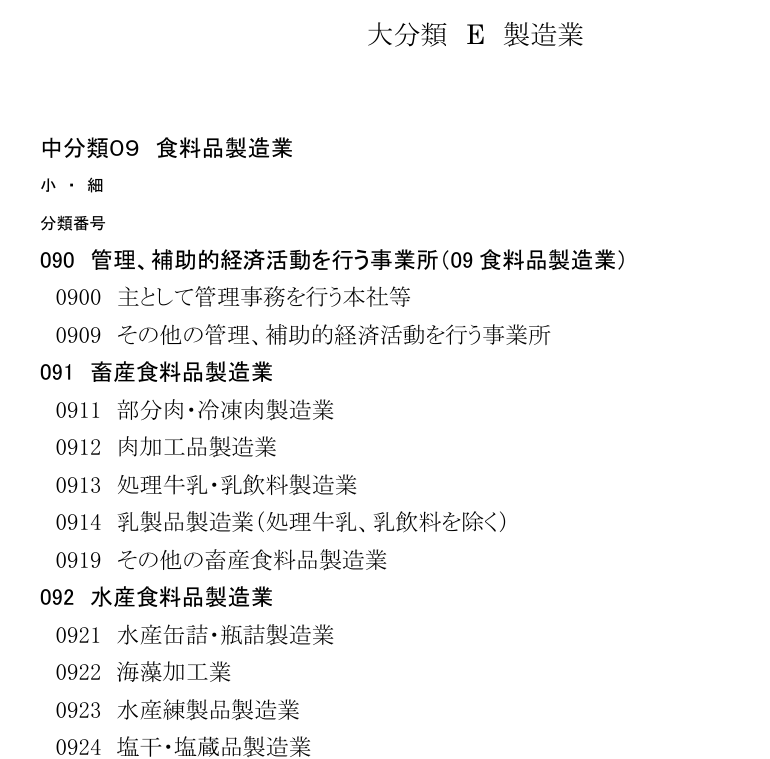

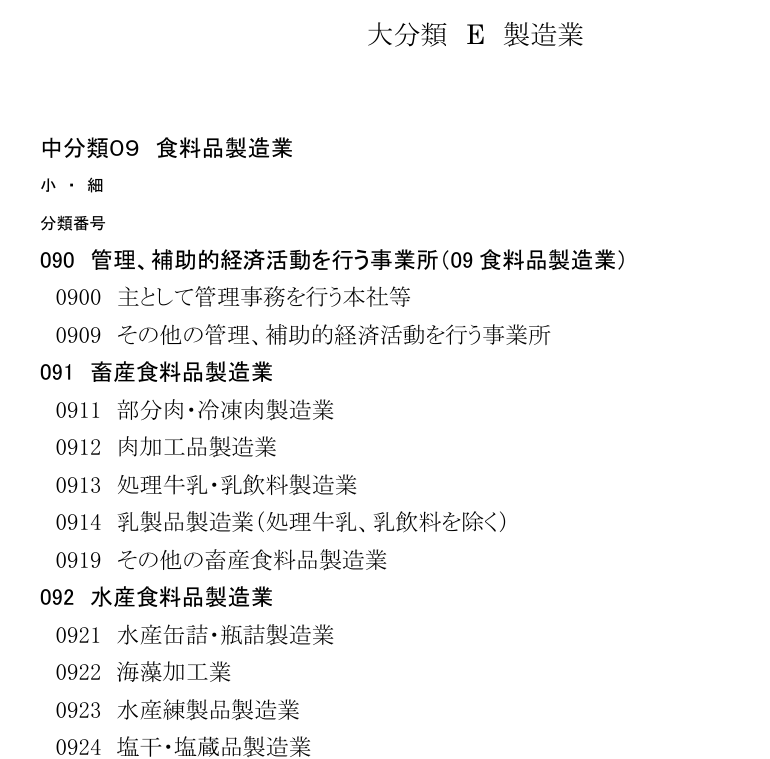

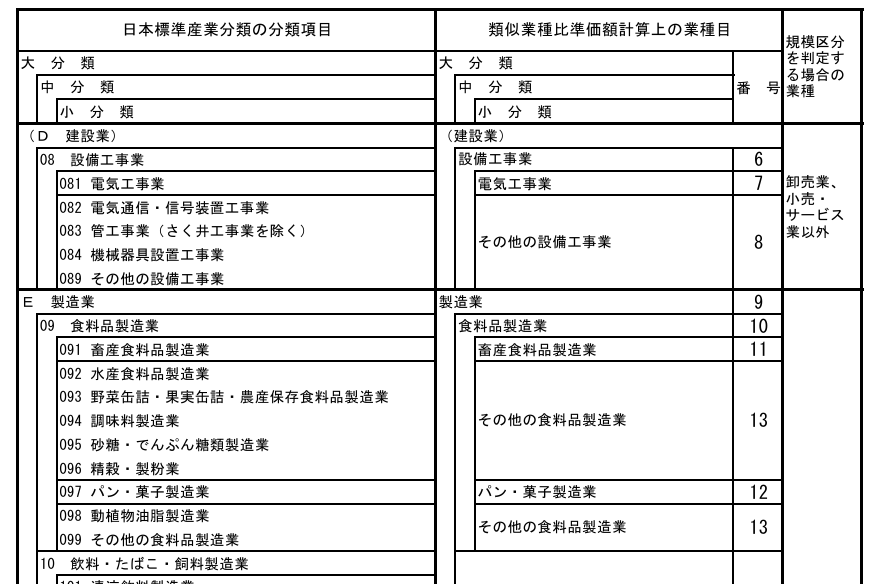

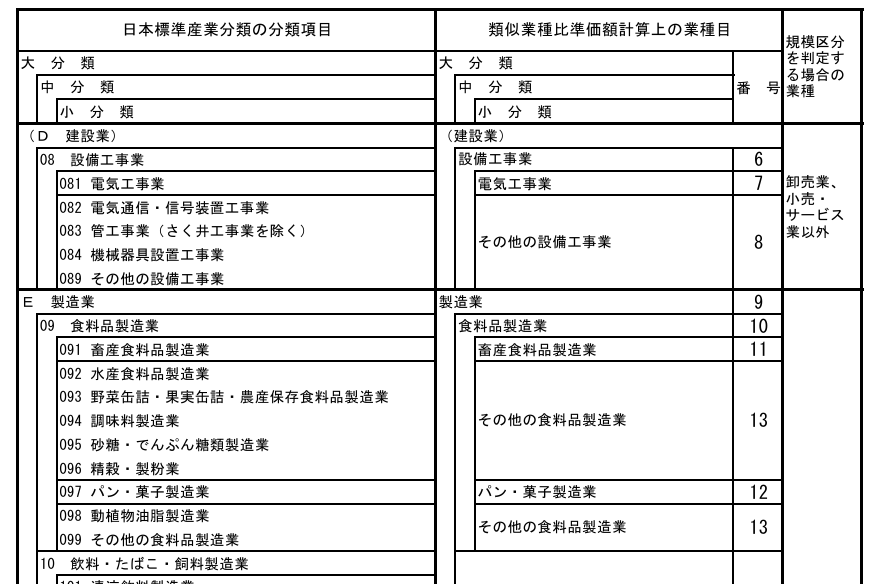

イ:日本標準産業分類の確認

まず、総務省が定める「日本標準産業分類」を参照し、評価会社の事業がどの分類に該当するかを特定します。日本産業分類は総務省ホームページから確認できます。例えば、●●乳業などの牛乳を製造している会社については、日本産業分類によると「0913 処理牛乳・乳飲料製造業」に該当します。

ロ:国税庁の対比表で判定

次に、国税庁が公表する「日本標準産業分類の分類項目と類似業種比準価額計算上の業種目との対比表」(通達)を用いて、該当する類似業種の業種目を判定します。なお、評価会社の事業の該当する業種目が小分類に区分されている場合は小分類の業種目とその業種目の属する中分類の業種目を選択ができ、また、中分類に区分されている場合は、中分類の業種目と大分類の業務書目を選択できます。(参照:財産評価基本通達181)

参照:(別表)日本標準産業分類の分類項目と類似業種比準価額計算上の業種目との対比表(令和7年分)

先ほど、「0913 処理牛乳・乳飲料製造業」に該当した評価会社(●●乳業)の例でいうと、類似業種比準価額計算上の業種目は、小分類の番号11の「畜産食料品製造業」に該当します。「畜産食料品製造業」の属する中分類の業種目は番号10の「食料品製造業」です。したがって、●●乳業の場合、業種目は小分類の「畜産食料品製造業」と中分類の「食料品製造業」とでいずれか有利な方を選択できます。次の項目で解説します。

(2).指標の使い方(株価、配当、利益など)

計算に必要な類似業種(A, B, C, D)および評価会社(Ⓑ, Ⓒ, Ⓓ)の数値は、それぞれ特定のルールに従って求められます。

①類似業種の株価(A)

類似業種の株価(A)は、以下の類似業種の株価のうち、もっとも低い株価を採用できます。

- 課税時期の属する月の株価

- 課税時期の属する前月の株価

- 課税時期の属する前々月の株価

- 前年度の平均株価

- 課税時期の属する月以前2年間の平均株価

参照:財産評価基本通達182(類似業種の株価)

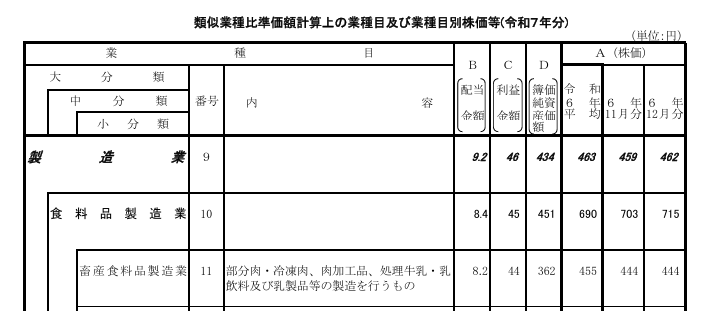

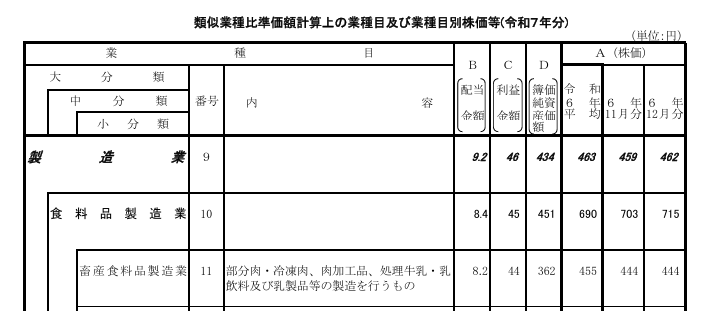

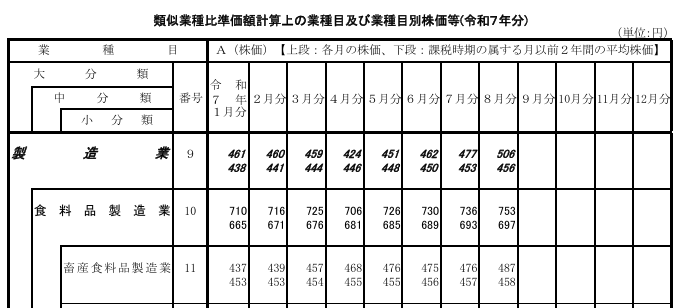

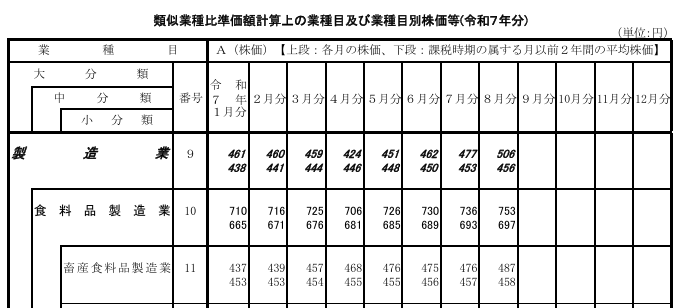

先ほどの例で申し上げますと、●●乳業が該当する小分類の「畜産食料品製造業」と中分類の「食料品製造業」の株価は、国税庁ホームページに掲載されている「類似業種比準価額計算上の業種目及び業種目別株価等」によれば以下のとおりです。

仮に●●乳業の課税時期を令和7年3月7日としましょう。

以下の株価のうちもっとも低い株価を類似業種の株価とします。

小分類の「畜産食料品製造業」

- 令和7年3月の株価:457

- 令和7年2月の株価:439

- 令和7年1月の株価:437

- 令和6年の平均株価:455

- 令和7年3月以前2年間の平均株価:454

1から5のうちもっとも低い株価 →437

中分類の「食料品製造業」

- 令和7年3月の株価:725

- 令和7年2月の株価:716

- 令和7年1月の株価:710

- 令和6年の平均株価:690

- 令和7年3月以前2年間の平均株価:676

1から5のうちもっとも低い株価 →676

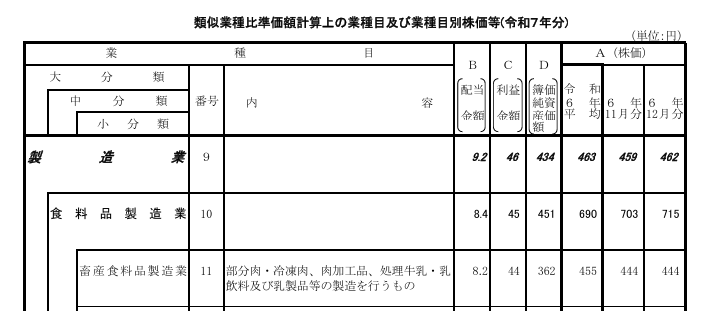

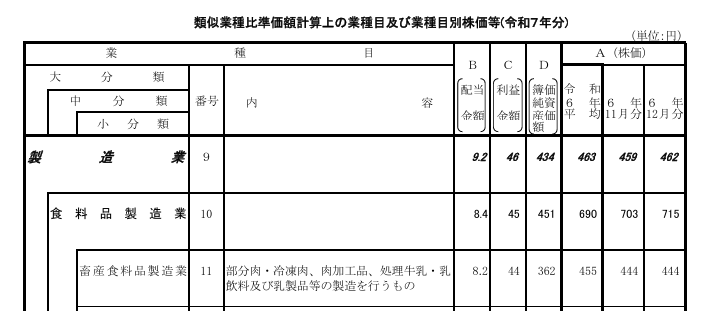

②類似業種の配当金額(B)、利益金額(C)、簿価純資産価額(D)

実は、これらの数値も国税庁ホームページの「類似業種比準価額計算上の業種目及び業種目別株価等」から確認することができます。先ほどの●●乳業の例で見ていくと…

- 課税時期の属する年の類似業種の1株あたりの配当金額(B)→小分類8.2円、中分類8.4円

- 課税時期の属する年の類似業種の1株あたりの利益金額(C)→小分類44円、中分類45円

- 課税時期の属する年の類似業種の1株あたりの簿価純資産価額(D)→小分類362円、中分類451円

③評価会社の配当金額(Ⓑ)、利益金額(Ⓒ)、簿価純資産価額(Ⓓ)

- 評価会社の1株当たりの配当金額(Ⓑ)

「評価会社の1株当たり配当金額」は、過去2年間の通常配当の平均を基準に、発行済株式数で割って算定するというルールであり、特別な配当は含めない点が重要です。 - 評価会社の1株当たりの利益金額(Ⓒ)

「評価会社の1株当たりの利益金額」は、直前期末以前1年間の法人税の課税所得(非経常的な利益の額を除くなど、一定の調整が必要)に、その所得の計算上益金に算入されなかった剰余金の配当等の金額および損金に算入された繰越欠損金の控除額を加算した金額(マイナスの場合0)を、直前期末の発行済株式数で除して計算した金額とします - 評価会社の1株当たりの簿価純資産価額(Ⓓ)

「評価会社の1株当たりの簿価純資産価額」は、直前期末の資本金等の額と法人税法2条18号に規定する利益積立金額に相当する金額の合計額を直前期末の発行済株式数で除して計算した金額となります(資本金等の額と利益積立金額は、法人税申告書別表5(1)により確認することができます。)。

その他、評価会社の比準要素(Ⓑ, Ⓒ, Ⓓ)を計算する際に実務上注意すべき点としては、決算書や申告書上の数値をそのまま使うのではなく、以下の調整が必要です。

• 配当金(Ⓑ):将来にわたり毎期継続することが見込まれない特別配当や記念配当などは除かれます。

• 利益金額(Ⓒ):評価会社の経常的な収益力を反映させるため、固定資産売却益や保険差益など非経常的な利益金額は除かれます。繰越欠損金の控除額は加算されます。

• 利益金額の期間選択:直前期1年間の利益と、直前2年間の平均利益の低い方を選択できるため、業績が不安定な場合でも有利な評価が可能です。

類似業種比準価額方式では、評価会社の比準要素(配当金額・利益金額・簿価純資産価額)は 直前期末の数値を用いることとなります。なお、純資産価額方式では、原則として 相続開始日時点の資産・負債で評価する(例外的に、直前期末や直後期末の数値を使える場合もある。)こととなり、評価時点が異なるため注意しましょう。

(3).評価式の構成要素と具体例

評価式を構成する重要な要素は以下の3つです。

- 比準割合

類似業種の3要素(B, C, D)に対する評価会社の3要素(Ⓑ, Ⓒ, Ⓓ)の割合を算出し、平均(3で除算)します。平成29年(2017年)の改正により、3要素の比重は1:1:1(配当1、利益1、純資産1)となっています。 - 斟酌率(調整率)

非上場株式は上場株式よりも流動性や信用度が低いことを考慮し、会社の規模に応じて最終的な株価を調整する割合です。

◦ 大会社:0.7

◦ 中会社:0.6

◦ 小会社:0.5 - 50円換算調整

類似業種の比準要素は、1株当たりの資本金等の額を50円とした場合の金額として計算されているため、評価会社の実際の1株当たりの資本金等の額に応じて、最終的な評価額を調整します。

(4).実際の計算フロー(まとめ)

計算の流れについて、ざっくりとまとめると以下のステップで進めます。

実際の資本金等の額を50円で割った数を「株式数」として採用。

例:資本金3,000万円÷50円 = 株式数60万株。

上記株式数を用いて、Ⓑ, Ⓒ, Ⓓを計算。

例:Ⓒ=利益5,700万円÷step1で求めた60万株 = 1株当たりの利益95円。

国税庁公表データから、株価Aは最も低いものを選択。B, C, Dは該当する業種目の数値を採用。

上記の解説をご参照ください。

比準計算を行い、斟酌率を乗じる。

選定した複数の業種目や、選択した株価の期間のうち、最も低い評価額を採用。

50円換算の調整を行い、最終的な1株当たりの類似業種比準価額を求める。

計算手順について、細かいところまで解説すると、とんでもないボリューム感になりますので、ざっくりとご紹介させていただきました。

4. 類似業種比準価額方式のメリット・デメリット

(1).メリット

- 評価額が低くなる傾向がある

上場企業の市場株価をベースとし、さらに非上場であることの調整(斟酌率)を行うため、一般的に純資産価額方式による評価額よりも低く算定されるケースが多いです。この傾向は、相続税や贈与税の節税に直結します。 - 会社の収益力が反映される

会社の持つ資産価値だけでなく、事業継続を前提とした収益力や将来性(利益金額、配当金額)を評価に反映できるため、実態に合った評価となりやすいです。 - 有利選択の幅が広い

類似業種の株価(A)を決定する際、5つの選択肢(直近3ヶ月の最低値、前年平均、2年平均など)の中から最も低い金額を採用できるため、納税者にとって有利な結果を導きやすい構造になっています。

(2).デメリット

- 計算の複雑さ

算式が複雑であり、評価会社の比準要素の算出(特に利益金額の調整)や、類似業種の選定と有利選択の判断など、高度な税務知識と実務経験が必要です。 - 上場会社との類似性が低い場合の実態乖離

小規模な会社や、事業内容がニッチで類似する上場企業が少ない場合、比較の前提となる「類似性」が希薄になり、株価が実態を反映しないおそれがあります。 - 適用できないケースがある

配当、利益、純資産の比準要素のうち、2つ以上がゼロとなる「比準要素数1の会社」や、土地・株式を多く保有する会社など、特定の評価会社には原則として適用できません。 - 評価の公平性に関する指摘

会計検査院は、類似業種比準価額が純資産価額に比べて相当程度低い水準にあることや、計算式が会社の業績等の実態を適切に反映していないおそれがあることを指摘しています。

5. 実務上のポイント

(1).評価対象会社の決算内容をどう調整するか(役員給与・地代家賃など)

類似業種比準価額方式の計算では、評価会社の利益金額(Ⓒ)を算出する際、法人税の課税所得をベースに、非経常的な利益(固定資産売却益など)を控除し、受取配当金などを加算する調整が求められます。

役員給与や地代家賃などが適正でない場合、法人税の課税所得計算上は問題なくても、評価会社の本来の収益力を歪める可能性があります。類似業種比準価額方式の計算式自体は、通達の定めに従って非経常的な利益を排除することで経常的な収益力を反映させようとしています。

(2).業種選定の注意点(複数業種にまたがる場合の扱い)

評価会社が複数の事業(例:卸売業と小売業)を行っている場合、原則として取引金額(売上高)の構成比率が高い業種を類似業種とします。

また、前述の通り、業種目の分類は「小分類」と、その上位である「中分類」(または「中分類」とその上位の「大分類」)のいずれか有利な方を選択できる点が重要です。

実務上の注意として、 一つの業種目で計算して申告した後で、別の業種目(中分類など)を選択した方が有利だったことが判明しても、原則として後からの更正の請求は認められない可能性があります。計算段階で必ず複数の業種目による評価を比較し、最も低い評価額を採用する必要があります。

6. 注意点とよくある誤解

(1).類似業種の選定ミスによる評価の偏り

前述の通り、業種目の有利選択(小分類か中分類か)を誤ると、納税者に不利な評価額で確定してしまうリスクがあります。また、評価会社の事業内容と類似業種の間に実態として大きな乖離があるにもかかわらず、形式的に分類に当てはめてしまうと、評価額が実態から大きく偏る可能性があります。

(2).業績が赤字の場合の扱い

比準要素の計算において、評価会社の利益金額(Ⓒ)がマイナス(赤字)になった場合、または配当金額(Ⓑ)が無配当であった場合、その要素の値は0として計算します。

ただし、直前期末の比準3要素がすべてゼロの会社や、直前期末と前々期末の比準3要素のうち2つ以上がゼロの会社(比準要素数1の会社)は、特定の評価会社に該当し、原則として類似業種比準価額方式は適用されず、純資産価額方式による評価となります。

(3).評価結果の使い方に関する誤解

類似業種比準価額は、あくまで相続税や贈与税を課税するためのルール(財産評価基本通達)に基づいた「時価」です。

したがって、この評価額が、M&Aや市場取引における実際の企業価値(市場価格)と一致するとは限りません。M&Aなどで株式を譲渡する際は、別途、専門的な企業価値評価(DCF法や類似会社比較法など)が必要です。

7. まとめ

(1).類似業種比準価額方式の重要性

類似業種比準価額方式は、特に規模の大きな非上場会社の株式評価において、評価額を適切に、かつ、節税に有利な方向に導くために不可欠な方法です。

(2).今後の制度改正や実務動向への注目

この類似業種比準価額方式については、会計検査院から、評価額が純資産価額に比べて低すぎる傾向にあることや、計算式が評価会社の実態を反映していないおそれがあることなど、評価制度の公平性に関する指摘がなされています。

国税庁は今後、評価制度のあり方について検討を進めていくとしており、仮に制度が見直された場合、評価額が上昇する方向となることが想定されます。

また、令和7年分では、日本標準産業分類の改定に伴い、類似業種比準価額計算上の業種目分類が約12年ぶりに見直されています。

こうした動向は、事業承継や資産承継の計画に大きな影響を与えるため、今後の税制改正に関する議論を注視することが極めて重要です。

類似業種比準方式は、計算要素が多く、評価会社の状況に応じた非経常的な項目の調整や、複数の選択肢(株価期間、業種目)の有利選択など、専門家でなければ判断が難しい論点が多数存在します。

評価を誤ると追徴課税のリスクだけでなく、過大な税金を支払うことにもなりかねません。非上場株式の評価が必要な場合は、税理士に早めに相談することをお勧めします。最適な事業承継・相続対策を計画しましょう。相談できる税理士がいない場合には、お気軽にこちらまでお問い合わせください。

コメント