ミミレイドン

ミミレイドンボス、おはようございます!

今朝のテーマは何でしょうか?

今朝は保険金を受け取った時の税金Part4(ラスト)として贈与税がかかる保険金について整理していこうと思います。

Part1、2は所得税、Part3は相続税がかかる保険金でしたが、ラストは贈与税なのですね!

「生命保険金=相続税」と思っている方も多いと思います。

実は、同じ保険金でも、契約の形(保険料を負担した人・被保険者・受取人の関係)によって、相続税・所得税・贈与税のいずれがかかるかが変わります。しかも、うっかり「三者が別々」になっていると、想定外に負担が重くなりやすい贈与税になることも。

この記事では、贈与税がかかる保険金の典型パターンと、計算・申告のポイント、そして“贈与税を避ける契約設計”まで、実務目線で整理していきます。

Part4:贈与税がかかる保険金

18.贈与税がかかる保険金

生命保険金などの受け取りに際して、相続税、贈与税、所得税のいずれが課税されるかを決める主要因は、「契約者(保険料負担者)」「被保険者」「受取人」の3者が誰であるかという組み合わせによります。

以下に、それぞれの税目が適用される基本的な組み合わせと、特に贈与税がかかるケースの詳細について解説します。

(1). 税目を決める主要因(3者の組み合わせ)

保険の種類(死亡保険金、満期保険金、年金など)にかかわらず、誰が保険料を支払い、誰の不幸または生存によって、誰が金銭を受け取るかという名義の関係で税区分が決まります。

| 税目 | 契約者(負担者) | 被保険者 | 受取人 | 概要 |

|---|---|---|---|---|

| 相続税 | A(夫) | A(夫) | B(妻) | 契約者と被保険者が同一で、受取人が相続人の場合。 |

| 所得税 | A(夫) | B(妻) | A(夫) | 契約者と受取人が同一の場合。 |

| 贈与税 | A(夫) | B(妻) | C(子) | 契約者、被保険者、受取人がすべて異なる場合。 |

所得税、相続税がかかるケースについては、こちらの記事で解説しておりますので、宜しければご覧ください。

【町田市の税理士が解説】保険金を受け取ったときの所得税:Part1:一時所得となる保険金

【町田市の税理士が解説】保険金を受け取ったときの所得税:Part2:雑所得となる保険金

【町田市の税理士が解説】保険金を受け取ったときの税金:Part3:相続税がかかる保険金

(2). 贈与税がかかる保険金のケース

贈与税は、保険料を負担していない人が保険金を受け取った場合に、「保険料負担者から保険金の贈与があった」とみなされて課税されます。具体的には以下のようなケースが該当します。

① 死亡保険金を「三者が異なる形態」で受け取る場合

被保険者が死亡した際、保険料を支払っていた契約者と受取人が別人である場合です。

- 例: 夫が保険料を支払い(契約者)、妻に保険をかけ(被保険者)、子が保険金を受け取る(受取人)ケース。

この場合、生存している保険料負担者(夫)から受取人(子)への贈与とみなされます。

② 満期保険金や解約返戻金の受取人が契約者と異なる場合

生存中に受け取る満期保険金や解約返戻金でも、保険料負担者と受取人が異なれば贈与税の対象になります。

- 例: 夫が契約者で、妻が満期保険金を受け取る場合。

学資保険などで、親が契約者(負担者)で子が受取人となっている場合も、原則として贈与税がかかります。

③ 個人年金保険の権利が発生した場合

契約者(負担者)と年金受取人が異なる場合、年金の支払いが始まる時点で「年金受給権」という権利の贈与があったとみなされます。

④ 契約者名義を変更した場合

契約の途中で、保険料を負担していた人から別の人に契約者名義を変更し、その後に解約や満期を迎えた場合、変更前の負担分に対応する保険金などは贈与税の対象となることがあります。

⑤「名義保険」と判断される場合

書類上の契約者名義にかかわらず、実質的に保険料を負担している人が別にいる場合、税務上はその実負担者が「みなし契約者」と判断されます。

• 例: 子ども名義の契約であっても、保険料が親の口座から引き落とされている場合などです。

この状態で保険金が発生すると、実質的な負担者(親)から受取人への贈与とみなされ、意図せず贈与税が課されるリスクがあります。

贈与税は年間110万円の基礎控除を超えた部分に課税されます。一般的に、相続税や所得税よりも贈与税の方が税率が高くなる傾向にあります。

参照:国税庁タックスアンサー No.4402 贈与税がかかる場合

19. 保険金を受け取った場合の贈与税の計算方法と申告

生命保険金を受け取った際に贈与税が課税される場合の計算方法は、その年に受け取った保険金額(および他の贈与財産)の合計から基礎控除額の110万円を差し引き、その残額に規定の税率を乗じて計算します。

具体的な計算手順と注意点は以下の通りです。

(1). 課税対象となる金額(贈与財産価額)の算出

まず、贈与税の対象となる「受け取った保険金」の額を確定させます。

- 死亡保険金・満期保険金・解約返戻金

原則として、受け取った金額の全額が贈与財産となります。所得税(一時所得)の計算とは異なり、支払った保険料を差し引くことはできません。 - 年金形式で受け取る場合

年金の支払いが始まる時点で、その年金を受け取る権利である「年金受給権」の評価額に対して贈与税がかかります。この評価額は、解約返戻金相当額や一時金相当額などに基づいて計算されます。 - 合算のルール

贈与税は「1月1日から12月31日まで」の1年間に受け取った財産を合計して計算するため、保険金以外に受け取った贈与財産がある場合は、それらをすべて合算します。

(2). 贈与税の計算式

計算式は以下の通りです。

(1年間の贈与財産の合計額 - 基礎控除額110万円)× 税率 - 控除額 = 贈与税額

(3). 適用される税率(一般贈与と特例贈与)

贈与税の税率には「一般税率」と「特例税率」の2種類があり、贈与者(保険料負担者)と受取人の関係によってどちらを使うかが決まります。

- 特例贈与財産(特例税率)

直系尊属(父母や祖父母など)から、その年の1月1日時点で18歳以上の子や孫に対して行われる贈与に適用されます。一般税率よりも税負担が軽く設定されています。 - 一般贈与財産(一般税率)

上記の「特例贈与」に該当しない贈与(夫婦間の贈与、兄弟姉妹間の贈与、親から未成年の子への贈与など)に適用されます。

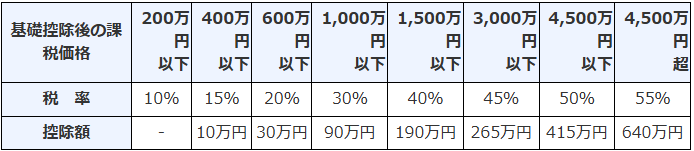

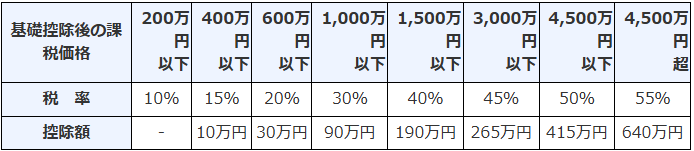

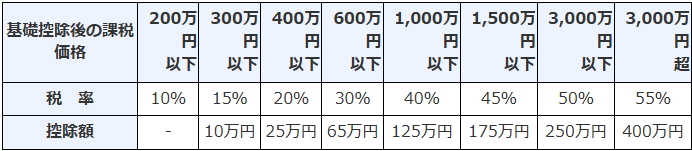

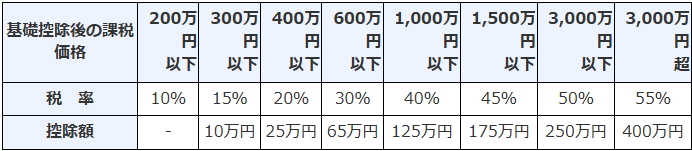

贈与税の速算表

<特例贈与財産用>(特例税率)

<一般贈与財産用>(一般税率)

(4). 計算の具体例(満期保険金600万円の場合)

例えば、夫が保険料を支払い、妻が600万円の満期保険金を受け取った場合(他に贈与はないものとする)は「一般贈与」に該当します。

- 基礎控除後の課税価格

600万円 - 110万円 = 490万円 - 税率と控除額の適用

一般税率の速算表に基づき、「400万円超〜600万円以下」の税率30%と控除額65万円を適用します。 - 税額

490万円 × 30% - 65万円 = 82万円

(5). 申告と納税の手続き

- 申告期限

保険金を受け取った年の翌年2月1日から3月15日までです。 - 提出先

原則として、贈与を受けた人(受取人)の住所を所轄する税務署です。 - 支払調書による把握

保険会社は、100万円を超える保険金の支払いなどを行った場合、税務署へ「支払調書」を提出するため、税務署はこれらの資金移動を把握しています。

なお、死亡保険金の場合、契約者(負担者)、被保険者、受取人の三者がすべて異なる場合に贈与税の対象となりますが、この形態は相続税や所得税が適用されるケースに比べて税負担が重くなる傾向があります。

参照:国税庁タックスアンサー No.4408 贈与税の計算と税率(暦年課税)

20. どの保険契約形態がお得なのか?贈与税と他の税金(所得税・相続税)との税負担比較

生命保険金を受け取る際の税負担は、各個人の状況にもよりますが、一般的には、「相続税」または「所得税」が課税される形態の方が「贈与税」よりも有利とされています。

それぞれの税負担の比較と、どの形態がお得かについての詳細は以下の通りです。

(1). 税負担の比較早見表

被保険者が亡くなった場合の税務上の取り扱いは、以下の3つのパターンに分かれます。

| 課税区分 | 契約者(負担者) | 被保険者 | 受取人 | 税負担のメリット・デメリット |

|---|---|---|---|---|

| 相続税 | 夫 | 夫 | 妻や子 | 最も節税効果が高い傾向。 「500万円×法定相続人数」の非課税枠が使える。 |

| 所得税 | 夫 | 妻 | 夫 | 比較的有利な傾向。 一時所得として「50万円控除」と「1/2課税」が適用される。 |

| 贈与税 | 夫 | 妻 | 子 | 最も税負担が重くなる可能性がある。 固有の非課税枠がなく、相続税より税率が高い。 |

(2). どの契約形態が「お得」なのか?

① 家族に財産を残すなら「相続税」パターンが最優先

契約者と被保険者を同一(例:夫が自分に保険をかけ、妻が受取人)にする形態が一般的かつ最もお得です。

- 非課税枠の活用

相続人が保険金を受け取る場合、「500万円 × 法定相続人の数」が非課税となります。これは預貯金で相続する場合にはない保険独自の優遇措置です。 - 基礎控除の併用

相続税全体の基礎控除(3,000万円+600万円×法定相続人数)も適用されるため、多くのケースで納税額がゼロ、または大幅に軽減されます。

② 資産形成・運用目的なら「所得税」パターンも有効

契約者と受取人を同一(例:自分が保険料を払い、自分や配偶者の死亡・満期で自分が受け取る)にする形態です。

- 1/2課税の威力

一時金で受け取る場合、利益から50万円(特別控除)を引いた後の「さらに半分」しか課税対象になりません。 - 相続税率が高い場合

相続財産が非常に多く、相続税の最高税率(55%)が適用されるような富裕層の場合、あえて子供を契約者(負担者)にして所得税で受け取らせる方が、税率を低く抑えられることがあります。

③ 「贈与税」パターンは避けるのが定石

契約者・被保険者・受取人がすべて別人(例:夫が払い、妻が被保険者、子が受取人)となる形態は、基本的にお得ではありません。

- 高額な税率

贈与税には保険金特有の非課税枠がなく、年間110万円の基礎控除を超えた分に高い税率が課されます。 - 意図しない課税に注意

契約者名義を妻にしていても、実際の保険料を夫の口座から出している場合、税務署は「夫から子への贈与」とみなし、高額な贈与税を課すことがあります(名義保険の指摘)。

(3). 税負担をさらに抑えるためのポイント

- 受取人の指定

死亡保険金の非課税枠(500万円×人数)は「法定相続人」が受け取る場合にのみ適用されます。孫(養子以外)や兄弟などを指定すると、非課税枠が使えないだけでなく、相続税が2割加算されるリスクがあります。 - 生前贈与との組み合わせ

親が子に現金を贈与し、その資金で子が契約者となって親に保険をかける方法は、将来の保険金を所得税(有利な一時所得)として受け取れるため、有効な相続税対策となります。 - 名義の一致

「誰の口座から保険料が引き落とされているか」が課税区分を決定する実質的な要因です。税負担を最適化するには、契約者と支払者の名義を一致させることが不可欠です。

結論として、「相続税」の非課税枠を使い切る設計を最優先し、それを超える部分については「所得税(一時所得)」になるよう契約形態を整えるのが、最も手取り額を増やす「お得」な方法と考えております。このように、どの税目がお得なのかは、個人の相続財産の状況にもよりますので、必ず試算することをお勧めします。

21. 贈与税を避けるための契約設計

贈与税を避けるための契約設計において最も重要な原則は、「契約者(保険料負担者)」「被保険者」「受取人」の三者がすべて別人になる形態を避けることです。

贈与税は一般的に相続税や所得税よりも税率が高く、生命保険特有の非課税枠(500万円×法定相続人の数)も適用されないため、負担が重くなる傾向があります。

贈与税を回避するための具体的な設計方法は、以下の通りです。

先ほどもお伝えしたように、どの税目の負担が一番高くなるかは、その個人の収入や財産の状況に応じて全く異なりますので、税理士にご相談ください。

(1). 「相続税」が課税される設計にする(最も一般的・有利な設計)

「契約者(保険料負担者)= 被保険者」とし、受取人を相続人に指定する形態です。

- 設計例

夫が契約者かつ被保険者となり、受取人を妻や子にする。 - メリット

この形態は「みなし相続財産」として相続税の対象となります。相続税には「500万円 × 法定相続人の数」という保険金独自の非課税枠があるため、税負担を大幅に軽減できる可能性が高くなります。

(2). 「所得税」が課税される設計にする(一時所得の活用)

「契約者(保険料負担者)= 受取人」とし、被保険者を別の人にする形態です。

- 設計例

夫が契約者かつ受取人となり、被保険者を妻にする(妻が亡くなった時に夫が受け取る)。 - メリット

この形態は「一時所得」として所得税の対象となります。一時所得の計算では、受け取った金額から払込保険料を差し引き、さらに50万円の特別控除を引いた後の「さらに2分の1」のみが課税対象となるため、税負担が比較的軽くなります。

(3). 「生前贈与」を組み合わせた所得税設計(戦略的な対策)

親が子に保険料相当額を生前贈与し、その資金で「子が契約者(受取人)」となって親に保険をかける方法です。

- 設計例

子が契約者かつ受取人、親が被保険者。親は毎年、保険料分の現金を子に贈与する。 - メリット

親の死亡時に子が受け取る保険金は「子の所得税(一時所得)」となります。相続税の最高税率が高い世帯では、相続税よりも所得税として受け取る方が有利になるケースがあります。 - 注意点

税務署に「名義保険(実質的に親の保険)」とみなされないよう、贈与契約書を作成し、子の口座から保険料を引き落とすなど、実態を整えることが不可欠です。

(4). 満期保険金における回避策

学資保険や養老保険などの満期保険金でも、贈与税が発生しやすいので注意が必要です。

- 避けるべき形態

親が契約者で、子が満期金受取人(贈与税対象)。 - 推奨設計

「契約者 = 満期金受取人」を同一にします。これにより、贈与税ではなく有利な所得税(一時所得)のルートを選択できます。

(5).重要なチェックポイント

- 名義の一致

保険料を支払う銀行口座の名義と契約者の名義を必ず一致させてください。名義がズレていると、意図せず贈与税の対象(名義保険)と判定されるリスクがあります。 - 名義変更のタイミング

契約の途中で、保険料を負担していた人から別の人に契約者名義を変更し、その後に解約や満期を迎えた場合、変更前の負担分に対応する保険金などは贈与税の対象となることがあります。 - 暦年贈与の基礎控除

贈与税を伴う設計にする場合でも、年間110万円の基礎控除の範囲内であれば課税されません。

繰り返しになりますが、契約設計を決定する際は、ご家族の状況や資産規模によって「相続税ルート」か「所得税ルート」か「贈与税ルート」のどちらが手取りを最大化できるか、税理士による個別試算を行うことが推奨されます。

22. まとめ

- 保険金にかかる税金は、原則として保険料負担者・被保険者・受取人の関係で決まります(満期・解約は特に「負担者と受取人が同一か」が鍵)。

- 死亡保険金で三者がすべて異なる/満期・解約で負担者と受取人が異なると、贈与税となり得ます。

- 贈与税は暦年課税なら年110万円の基礎控除を超えると申告が必要で、税率も累進です。契約名義や引落口座のズレ(名義保険)で意図せず贈与扱いになるリスクがあるため、契約前・変更前に必ず課税関係を試算しましょう。

不安がある場合は、保険設計(契約者変更・受取人変更)をする前に、税理士による個別確認をおすすめします。 税理士をお探しの方は、お気軽にこちらまでお問い合わせください。

コメント