ミミレイドン

ミミレイドンボス、おはようございます!

今朝のテーマはなんでしょうか?

今朝は法定調書と支払調書について、整理していきたいと思います。

1月に作業するあれですね。事業を始めたばかりの事業主さんが意外と忘れてることが多い作業ですよね。

年明けの経理業務といえば、年末調整の仕上げとともにやってくるのが「法定調書」の作成ですね。「法定調書って何?」「支払調書とどう違うの?」という疑問を抱えている事業者やフリーランスの方も多いのではないでしょうか。今回は法定調書と支払調書の基礎知識について確認していきましょう。

1. はじめに

(1).法定調書とは何か:税務署に提出する「支払内容の報告書」

法定調書とは、所得税法や相続税法などの規定により、事業者が税務署に対して提出を義務づけられている資料の総称です。簡単に言えば、「誰に、どんな内容で、いくら支払ったか」を税務署に報告するための書類のことです。

(2).なぜ重要か:所得課税の適正化、源泉徴収との関係

なぜこのような報告が必要かというと、税務署がお金の動きを正確に把握し、適正な課税を行うためです。 たとえば、支払った側が「報酬を払った」と報告し、受け取った側が「申告していない」となれば、税務署は即座に申告漏れを把握できます。このように、支払調書は脱税や所得隠しを防ぐ重要なチェック機能を果たしているのです。

(3).読者ターゲット:事業者・経理担当者・フリーランス

この記事は、年明けの事務に追われる経営者や経理担当者、そして自分の報酬がどう報告されているか気になる個人事業主・フリーランスの皆さんに役立つ内容となっています。

2. 法定調書の概要

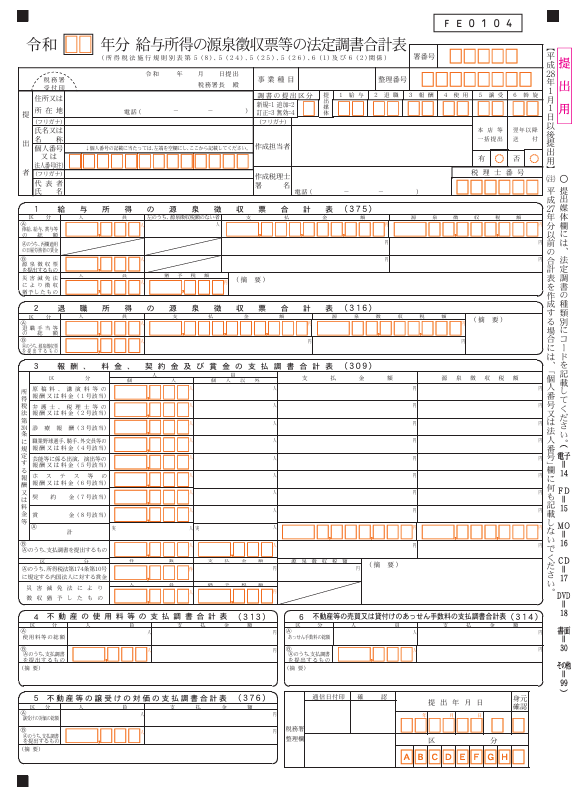

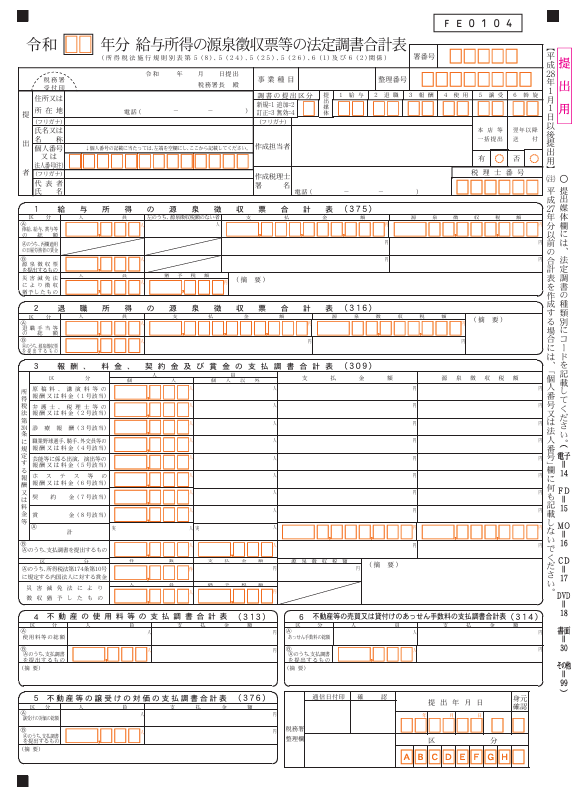

(1).法定調書の種類(例:給与所得の源泉徴収票、報酬・料金・契約金及び賞金の支払調書、不動産の使用料の支払調書など)

現在、法定調書は全部で63種類も存在します。 その中でも、一般の事業者が実務で扱う代表的なものは以下の通りです。

実務で必須!主要な法定調書の一覧表

税務署に提出が必要となるのは、主に以下の支払いや取引があった場合です。

| 調書の正式名称 | 主な支払内容(提出要因・対象) | 提出が必要となる金額基準(例) |

| 給与所得の源泉徴収票 | 役員や従業員に支払った給料、賃金、賞与など | 一般の従業員:年500万円超 法人の役員:年150万円超 |

| 退職所得の源泉徴収票 | 法人の役員等に支払った退職手当、一時恩給など | 原則として支払った役員全員分 |

| 報酬、料金、契約金及び賞金の支払調書 | 税理士・弁護士報酬、原稿料、講演料、外交員報酬など | 税理士報酬、原稿料、講演料等:年5万円超 外交員、プロボクサー等:年50万円超 |

| 不動産の使用料等の支払調書 | 事務所や店舗の家賃、地代、礼金、更新料、権利金など | 同一人に対する年間の支払合計額が15万円超 |

| 不動産等の譲受けの対価の支払調書 | 不動産、借地権、船舶、航空機などを買い受けた際の対価 | 同一人に対する年間の支払合計額が100万円超 |

| 不動産等の売買又は貸付けのあっせん手数料の支払調書 | 不動産の売買や賃貸の仲介(あっせん)手数料 | 同一人に対する年間の支払合計額が15万円超 |

提出要因を判断する際に「3つの重要ポイント」があります。表の内容を正しく実務に落とし込むために、間違いやすいポイントを補足します。

1. 「5万円」や「15万円」は「1年間の合計額」で判断する

「1回の支払が5万円以下だから不要」と考えるのは危険です。金額基準は、同一の人に対してその年(1月〜12月)に支払った合計額で判定します。例えば、1回2万円の講演料を年3回支払えば、合計6万円となり、提出義務が発生します。

2. 消費税の取り扱い

判定金額は原則として支払金額の総額(消費税込み)で計算します。ただし、請求書等で消費税額が明確に区分されている場合には、税抜金額で判定しても差し支えありません。その場合は、摘要欄にその旨を記載するなどの配慮が必要です。

3. 不動産の家賃は「相手が誰か」に注意

事務所の家賃などを法人(管理会社など)に支払っている場合、毎月の「賃借料」そのものの支払調書は提出不要です。ただし、権利金や更新料については、相手が法人であっても提出が必要になるため、契約内容をよく確認しましょう。

(2).提出義務者:誰が作成・提出するのか

基本的には、給与や報酬を支払った法人や、一定の個人事業主が提出義務者となります。

(3).提出期限と提出先

提出期限は、原則として支払いの確定した年の翌年1月31日です。 提出先は、支払事務を取り扱う事業所等を所轄する税務署となります。

令和7年分(2025年分)は休日の関係で令和8年(2026年)2月2日(月)だよ!

法定調書を税務署に提出する際は、作成した「法定調書」と「給与所得の源泉徴収票等の法定調書合計表」を併せて提出する必要があります。合計表の作成も忘れないようにしましょう!

なお、給与支払報告書・特別徴収票の提出先は、各市区町村となります。提出期限は同じですが、提出先を誤らないようにご注意ください。

3. 支払調書とは

(1).法定調書の一種としての位置づけ

「支払調書」は、63種類ある法定調書の中の一部(カテゴリー)を指す言葉です。

(2).主な対象:報酬・料金・不動産使用料など

主に外部の個人や専門家、不動産オーナーなどに対する支払いが対象となります。

(3).実務でよく使われるケース(士業報酬、講演料、原稿料など)

特に出番が多いのが、以下のケースです:

- 弁護士や税理士等への報酬:年間5万円超

- 原稿料や講演料、デザイン料:年間5万円超

- 不動産の家賃(地代、更新料含む):年間15万円超 ※法人に家賃を払う場合は、家賃そのものの支払調書は不要で、権利金や更新料のみが対象となります。

4. 法定調書と支払調書の違い・関係性

(1).法定調書全体の中に支払調書が含まれる

よく混同されますが、図解すると「法定調書 > 支払調書」という包含関係にあります。

(2).「支払調書=法定調書の一部」という整理

法定調書という大きなグループの中に、「源泉徴収票」や「支払調書」といった具体的な書類が入っているイメージです。

(3).混同しやすいポイントを解説

一番の間違いは、「従業員の源泉徴収票」を「支払調書」と呼んでしまうことです。

- 源泉徴収票:雇用関係にある人(従業員・役員)への給与用。

- 支払調書:雇用関係にない外部の人(フリーランス・専門家)や大家さんへの支払い用。 また、源泉徴収票は本人への交付が義務ですが、支払調書は本人への交付義務はありません(実務上は親切心で送ることが多いです)。

余談ですが、給与等の支払者が、給与所得の源泉徴収票に記載すべき一定の事項が記載された給与支払報告書を市区町村へ提出した場合には、税務署への給与所得の源泉徴収票を提出したものとみなすこととされました。

上記改正は、令和9年1月1日以後に提出すべき源泉徴収票について適用されます。

5. 実務上の注意点

(1).マイナンバー対応(記載義務と取扱い注意)

税務署に提出する書類には、支払先のマイナンバーまたは法人番号の記載が必要です。 ただし、支払先に送る「控え」には、漏洩防止のためマイナンバーを記載してはいけません。

(2).電子提出(e-Tax)の活用

令和7年(2025年)現在、前々年の提出枚数が100枚以上の法定調書は、e-Tax等による電子提出が義務化されています。 さらに重要な改正があります。令和9年(2027年)1月提出分(令和7年(2025年)分の実績が基準)からは、この基準が「30枚以上」に引き下げられます。 つまり、今年(令和7年(2025年))30枚以上の源泉徴収票や支払調書を出す事業者は、来々年から電子提出が必須になるので、今のうちにシステムの準備をおすすめします。

参照:国税庁ホームページ 法定調書作成・提出

参照:国税庁ホームページ 法定調書(源泉徴収票、支払調書)の作成と提出

(3).記載誤りや提出漏れのリスク(加算税・ペナルティ)

提出を怠ったり、偽りの記載をしたりすると、「1年以下の懲役または50万円以下の罰金」といった罰則の対象となる可能性があります。また、電子提出義務があるのに紙で出した場合、提出義務違反となり、加算税などのペナルティを受けるリスクもあります。

加算税などのペナルティについては、こちらの記事で解説しておりますので、よろしければご覧ください。

【町田市の税理士が解説】修正申告でかかる罰則税とは?加算税・延滞税・利子税を徹底解説!

(4).よくある質問(例:個人事業主への支払のみ調書が必要か?)

「相手が個人事業主(フリーランス)なら必要、法人なら不要」と勘違いしがちですが、金額基準を超えれば相手が法人であっても提出が必要な調書(不動産関係など)もあります。必ず支払内容ごとに基準を確認しましょう。

各調書については、次回以降の記事で解説していく予定です。

参照:国税庁 給与所得の源泉徴収票等の法定調書の作成と提出の手引

6. まとめ

(1).法定調書・支払調書は「税務署への情報提供ツール」

これらは単なる事務作業ではなく、国の税収を支えるための大切な情報源です。

(2).正確な作成・期限内提出が信頼につながる

間違いのない書類を期限内に提出することは、会社としてのコンプライアンス遵守の証であり、社会的な信頼にもつながります。

(3).実務担当者が押さえるべきチェックリスト

- 1月31日の期限を把握しているか?

- 5万円超の報酬、15万円超の家賃など、対象者を抽出したか?

- マイナンバーを正しく取得し、安全に管理しているか?

- 2027年の「30枚基準」を見据えて電子提出の準備はできているか?

法定調書や支払調書は、一見複雑ですが、「雇用(源泉徴収票)」か「それ以外(支払調書)」かさえ整理できれば怖くありません。この記事を参考に、余裕を持って年明けの業務を乗り切りましょう!

法定調書と支払調書の作業は、意外と忘れがちです。そして、取引量が多い事業ほど事務作業量が多くなります。簡単な内容の調書であれば、ご自身で調べて作成することは可能ですが、想定以上の時間が取られてしまう可能性や、誤記載や提出漏れのリスクもありますので、税理士に依頼することをお勧めします。

相談できる税理士がいない場合には、お気軽にこちらまでお問い合わせください。

コメント