ミミレイドン

ミミレイドンボス、おはようございます!

最近相続税対策に関する記事が続いてますが、他にも相続税対策教えてください!

わかりました。相続税って“土地の評価”で大きく変わるって知ってました?

土地って高いですもんね。私の親も境川沿いの土地を持っています!

相続財産のうち、多くのご家庭で最も大きな割合を占める「土地」の評価額となります。その土地の評価額を最大80%も減額できるという、まさにチート級の特例があるのです。しかし、適用要件が非常に細かく、わずかなミスで特例が否認されるリスクもあります。

80%も!?アウトレットのバーゲンみたいな割引率ですね!

相続税対策というと難しく聞こえますが、実は知っているか知らないかだけで、納税額が何千万円も変わってしまうこともあります。この記事を読めば、誰でもこの特例の全体像、適用条件、そして失敗しないための実務上の注意点がすべてわかります。相続税で損をしないために、ぜひ最後までご覧ください!

1. はじめに

(1).相続税における土地評価の重要性

一般的に、相続財産全体の中で、土地が占める割合は非常に高くなります。そのため、土地の評価額がそのまま相続税の課税対象額を大きく左右する要因となります。特に都心部などの地価が高いエリアでは、土地の評価額が高額になりがちで、それが税負担を一気に押し上げます。

(2).小規模宅地等の特例とは?制度の概要と目的

小規模宅地等の特例とは、個人が相続や遺贈によって取得した財産のうち、被相続人(亡くなった方)や被相続人と生計を一にしていた親族(被相続人等)が事業や居住の用に供していた宅地等について、相続税の課税価格を計算する際に大幅に減額する制度です。

この特例が設けられた背景には、高額な相続税のせいで、残された家族が住む場所(自宅)や生活の基盤となる事業用の土地を売却しなければならないという事態を避けるという目的があります。

(3).最大80%減額というインパクト

この特例の最大のメリットは、その圧倒的な節税効果です。

特に自宅の敷地である「特定居住用宅地等」や、事業用の「特定事業用宅地等」に該当する場合、最大80%もの評価減が適用されます。

例えば、評価額が1億円の土地にこの特例を適用できれば、相続税の計算上の評価額は80%引きの2,000万円まで圧縮されることになります。減額できる金額に上限はないため、地価が高い土地ほど、その恩恵は計り知れません。

2. 小規模宅地等の特例の対象となる宅地の種類

小規模宅地等の特例は、土地の用途によって大きく4種類に分類され、それぞれに限度面積と減額割合が細かく定められています。

| 利用区分 | 宅地の種類 | 限度面積 | 減額割合 |

| (1) 居住用宅地 | 特定居住用宅地等 | 330㎡ | 80% |

| (2) 事業用宅地 | 特定事業用宅地等 | 400㎡ | 80% |

| (2) 事業用宅地 | 特定同族会社事業用宅地等 | 400㎡ | 80% |

| (3) 貸付事業用宅地 | 貸付事業用宅地等 | 200㎡ | 50% |

参照:国税庁ホームページタックスアンサーNo.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

(1).居住用宅地(特定居住用)

被相続人が亡くなる直前まで住んでいた自宅の敷地や、被相続人と生計を一にしていた親族が住んでいた敷地がこれに該当します。残された家族の住居確保を目的としており、最も節税効果が高い特例の主役です。

(2).事業用宅地(特定事業用、特定同族会社事業用)

貸付事業以外の事業(個人商店、工場、事務所など)に使われていた宅地が対象です。

- 特定事業用宅地等: 被相続人や生計を一にしていた親族が個人事業のために使っていた土地。

- 特定同族会社事業用宅地等: 被相続人等および親族等で発行済株式の過半数を保有する特定同族会社に貸し付け、その会社が貸付事業以外の事業に供していた土地が対象。詳細は株式保有の範囲や役員要件など、会社の実態に応じた確認が必要。

(3).貸付事業用宅地

賃貸アパート、マンション、月極駐車場などの不動産貸付業や駐車場業、準事業の用に供されていた宅地が該当します。他の特例に比べて減額割合が50%と低めに設定されています。

3. 適用要件の詳細と注意点

特例の適用には、取得者(相続人)が宅地の種類ごとに定められた厳しい要件をクリアし、申告期限まで保有や継続利用を続けることが必須です。

(1).居住用宅地

誰が自宅を相続するかによって、要件が大きく変わります。

| 取得者 | 居住・保有の要件 | 補足事項 |

| 被相続人の配偶者 | 要件なし。 | 相続前後の居住状況に関わらず適用可能。申告期限前の売却も可能。 |

| 同居親族 | 相続税の申告期限まで引き続き居住・保有すること。 | 同居は住民票だけでなく生活実態が必須。 |

| 別居親族(家なき子) | 以下の厳格な要件をすべて満たすこと。 | 配偶者・同居親族がいない場合にのみ適用。 |

同居親族の要注意ポイント

- 同居の定義

単に住民票を移すだけでは認められません。生活の拠点が被相続人と同じ家にあるという実態が必要です。税務署は光熱費、郵便物、近隣住民への聞き取りなど、あらゆる手段で実態の有無を徹底的に確認します。 - 二世帯住宅の登記

適用可否は建物の構造より登記方法が鍵です。

共有登記・単独登記(区分所有登記なし)の場合には、内部で行き来できない完全分離型であっても、「一棟の建物」とみなされ、同居親族として敷地全体に特例が適用可能です。

一方で、区分所有登記ありの場合には、親子それぞれが独立した所有権を持つため、同居とは認められず、原則特例適用はできません。 - 老人ホーム入居の例外

被相続人が要介護認定や要支援認定を受けて老人ホームに入居していた場合、自宅を誰にも貸し出していなければ、入居前の自宅の土地に特例が適用されます。

別居親族(家なき子特例)の厳格な要件

「家なき子特例」は平成30年度の税制改正により要件が大幅に厳格化されました。

- 被相続人の配偶者及び同居相続人がいないこと。

- 相続開始前3年以内に、取得者本人、配偶者、三親等内の親族等が所有する日本国内の家屋に居住したことがないこと(3年縛り)。

- 相続開始時に居住している家屋を、過去に一度でも所有していたことがないこと。

(2).事業用宅地

- 事業承継と継続

相続人が、被相続人の事業を申告期限までに引き継ぎ、かつ、申告期限までその事業を営んでいること。 - 保有継続

その宅地等を申告期限まで保有し続けること。

(3).貸付事業用宅地

- 事業承継と継続

相続人が、その貸付事業を申告期限までに引き継ぎ、かつ、申告期限までその貸付事業を継続して行っていること。 - 保有継続

その宅地等を申告期限まで保有し続けること。 - 3年以内新規貸付の排除

相続開始前3年以内に新たに貸付事業の用に供された宅地等(3年以内貸付宅地等)は、原則として特例の対象外です。

4. 面積制限と併用ルール

(1).居住用:330㎡まで

特定居住用宅地等として80%減額できる限度面積は330㎡です。

(2).事業用:400㎡まで

特定事業用宅地等(特定同族会社事業用宅地等を含む)として80%減額できる限度面積は400㎡です。

(3).貸付用:200㎡まで

貸付事業用宅地等として50%減額できる限度面積は200㎡です。

(4).複数用途の宅地がある場合の併用ルールと優先順位

複数の種類の特例を適用する場合、適用面積には全体的な上限が設けられています。

- 居住用と事業用(貸付用なし)の併用

最も優遇されており、それぞれの限度面積を合算した最大730㎡まで適用可能です。

◦ 特定居住用面積 ≦ 330㎡

◦ 特定事業用等面積 ≦ 400㎡ - 貸付事業用宅地等を含む場合の併用

貸付事業用宅地等が含まれる場合、面積調整計算が必要になり、合算限度は200㎡に圧縮されます。

●計算式(貸付事業用宅地を含む併用時)

A: 特定事業用等面積、B: 特定居住用面積、C: 貸付事業用面積

次の①又は②の算式による

①A ×200÷400 + B ×200÷400 + C ≦200㎡

②A ×200÷330 + C ≦200㎡

実務では、この計算式を満たす範囲で、最も減額が大きくなるよう面積の配分を慎重に選択する必要があります。

5. 適用のための手続きと申告書類

(1).相続税申告時に必要な添付書類

小規模宅地等の特例は、相続税の申告書を申告期限内(相続開始を知った日の翌日から10ヶ月以内)に提出して、初めて適用される制度です。仮に特例適用で納税額がゼロになっても、申告は必須です。

【共通して必要な書類】

- 被相続人の戸籍謄本または法定相続情報一覧図の写し

- 遺言書の写し、または遺産分割協議書の写し

- 相続人全員の印鑑証明書(遺産分割協議書作成時に一般的に必要)

【特例適用者・状況に応じて必要な書類】

- 同居親族

特例適用宅地等に自己が居住していることを明らかにする書類。 - 家なき子

3年以内の住所を明らかにする書類、3年以内に自己や親族等が所有する家屋に居住していないことを証する書類(賃貸借契約書など)、過去に居住家屋を所有したことがないことを証する書類(登記事項証明書など)。 - 老人ホーム入居

被相続人の戸籍の附票の写し、要介護認定等を受けていたことを明らかにする書類、施設入所時の契約書の写しなど。

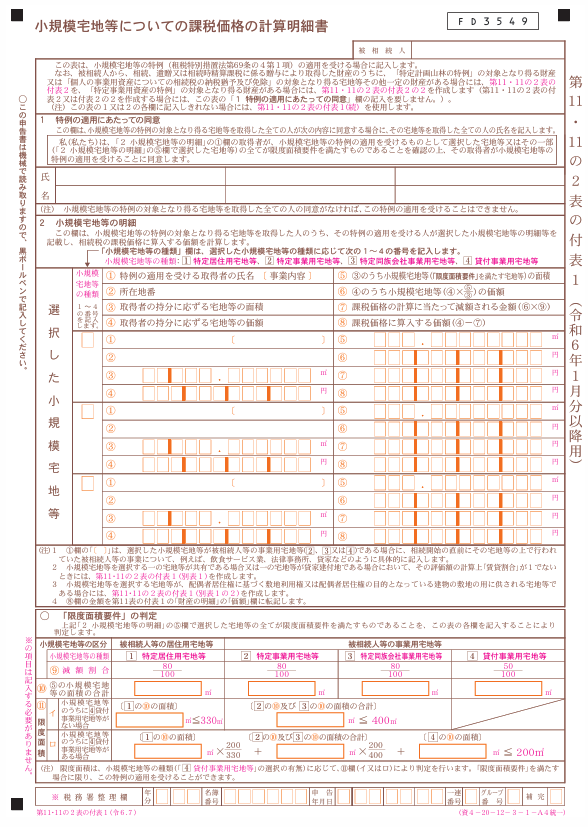

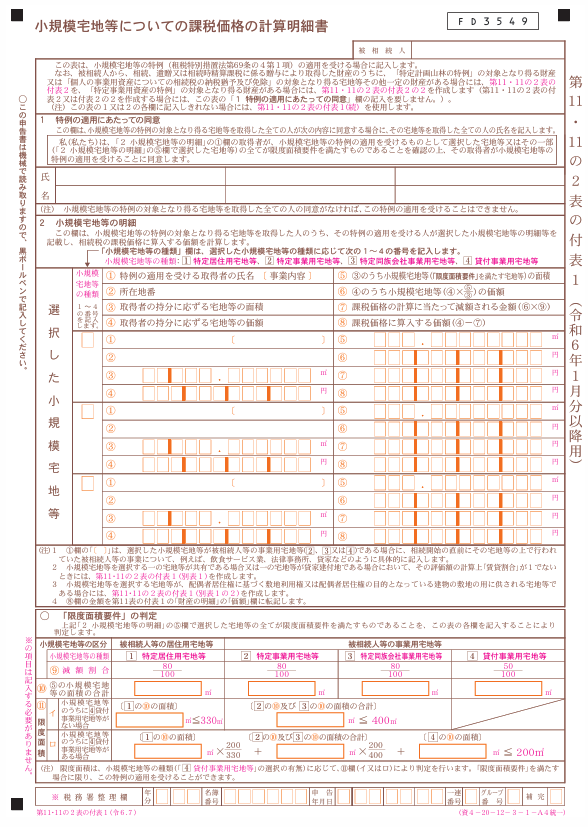

(2).「小規模宅地等の特例の適用に関する明細書」の記載方法

特例の適用を受けるためには、申告書にその旨を記載するだけでなく、「小規模宅地等についての課税価格の計算明細書」(申告書第11・11の2表の付表1など)を添付し、適用要件を満たしていることや、計算の詳細を正確に記載する必要があります。特に複数の特例を併用する場合や家なき子特例の場合、この明細書の作成は複雑になります。

(3).実務での注意点(登記・使用実態・契約書)

- 遺産分割の完了

原則として、申告期限までに遺産分割協議を完了し、誰が土地を相続するか確定させる必要があります。未分割の場合は、申告期限後3年以内の分割見込書を提出することで猶予を受けられます。 - 登記確認(二世帯住宅)

二世帯住宅の特例適用を左右する建物の登記形態(共有登記か区分所有登記か)は、申告前に必ず確認しましょう。 - 使用実態の証明

同居要件や事業継続要件は形式的ではなく実態で判断されます。貸付事業用宅地等では、3年超の事業継続を示す賃貸借契約書や確定申告書の保管が不可欠です。

6. よくある失敗例と対策

小規模宅地等の特例は節税効果が大きいゆえに、税務署のチェックも厳しくなります。特に適用を否認されやすい失敗例を知っておきましょう。

(1).別居親族が持ち家ありで適用不可

- 失敗例

持ち家がないはずの「家なき子」が、実は相続開始前3年以内に自己や親族名義の家屋に居住していた、または過去に一度でも現在居住している家屋を所有していたため、要件を満たさず適用を否認されるケース。特に生前のリースバック(売却後賃貸)は、過去の所有要件に抵触します。 - 対策

家なき子特例は改正により複雑化したため、取得者の居住履歴と所有権の状況を、税理士が戸籍の附票や登記簿謄本等で徹底的に確認することが必須です。

(2).二世帯住宅の構造が分離型で適用不可

- 失敗例

親子間のプライバシーを考慮した完全分離型の二世帯住宅で、住宅ローン等の都合で区分所有登記をしていたため、同居と認められず、特例が適用できない。 - 対策

生前に区分所有登記を解消し、建物全体を共有登記や単独登記に変更する(合併登記など)手続きを検討します。ただし、贈与税等の課税リスクも伴うため、専門家による事前試算が必要です。

持分の変更をした場合、贈与とみなされる可能性があります。所得税法上の「固定資産の等価交換の特例」を活用すれば、非課税にできますが、等価交換ではなく、一方的に持分を譲渡した場合(例:親が子に無償で持分を渡す)には、課税される可能性がありますので、ご注意ください。また、登録免許税や不動産取得税などへの影響についても併せて検討しましょう。

(3).貸付事業用宅地の取得時期が要件外

- 失敗例

相続税対策として、相続発生直前(3年以内)に賃貸物件を建てたり、賃貸物件の所有権を取得したりするなど、新たに貸付事業の用に供された宅地だったため、適用を否認される。 - 対策

貸付事業用宅地等は、相続開始前3年を超えて継続していることが原則です。事業開始時期に関する証拠資料を必ず準備しましょう。

細かい点ですが、「3年以内新規貸付除外には例外的に対象となるケースもあり(一定の事業用からの転用など)、個別事実認定が重要となります。

(4).事業継続の証明が不十分で否認

- 失敗例

事業用宅地や貸付事業用宅地を取得した相続人が、申告期限までに事業を継続している実態を証明できず、特例を否認される。 - 対策

相続した事業は申告期限まで継続し、確定申告書や賃貸借契約書など、事業の実態を客観的に証明できる資料を確実に保管する必要があります。

7. ケーススタディ

具体的な事例を通して、小規模宅地等の特例の威力を確認しましょう。

(1).配偶者が自宅を相続したケース(80%減額)

| 土地情報 | 評価額: 8,000万円 / 面積: 400㎡ |

| 相続人 | 配偶者 |

| 適用特例 | 特定居住用宅地等(330㎡まで80%減額) |

【計算結果】

配偶者が相続する場合、要件は無条件でクリアです。面積が400㎡と限度面積330㎡を超えているため、330㎡の部分が減額対象となります。

• 減額される価額: 8,000万円 × (330㎡ / 400㎡) × 80% = 5,280万円。

• 特例適用後の評価額: 8,000万円 – 5,280万円 = 2,720万円。

【インパクト】

評価額が5,280万円も減額されます。さらに配偶者は「配偶者の税額軽減(配偶者控除)」も適用できるため、この土地にかかる相続税は実質ゼロとなる可能性が非常に高くなります。

(2).自営業者の店舗併用住宅(居住+事業用の併用)

| 土地情報 | 居住用部分 300㎡ / 事業用部分 200㎡ |

| 相続人 | 同居していた子 |

| 適用特例 | 特定居住用宅地等(330㎡まで80%)と特定事業用宅地等(400㎡まで80%)を併用 |

【計算結果】

貸付用宅地等がないため、居住用330㎡、事業用400㎡の限度面積をそれぞれ最大限活用できます(合計730㎡まで適用可能)。

この事例では、居住用300㎡、事業用200㎡ともにそれぞれの限度面積内であるため、全面積(500㎡)に80%減額が適用されます。

仮に土地全体評価額が1億4,000万円(居住6,000万円、事業8,000万円)の場合、合計1億1,200万円の減額となり、評価額は2,800万円まで圧縮されます。

(3).賃貸アパートを相続したが要件を満たさず適用不可

| 土地情報 | 賃貸アパート敷地 300㎡ |

| 相続人 | 子 |

| 特例の状況 | 被相続人が相続開始前2年前に賃貸事業を開始 |

【結果】

貸付事業用宅地等(限度面積200㎡、減額割合50%)に該当しますが、相続開始前3年以内に新たに貸付事業の用に供された宅地等は、原則特例の対象外です。

特例の適用要件を満たさないため、土地の評価額は一切減額されず、通常の評価額(仮に6,000万円)で課税対象となります。

特例の適用を受けた場合のインパクトはすごいですね!実際の数値を見て、改めて影響額の大きさがわかります。

逆に(3)のように、一つ要件を満たしていないだけで、小規模宅地等の特例を受けられないケースも沢山あります。正確な知識と事前の備えが重要となります。

8. まとめと実務アドバイス

(1).小規模宅地等の特例は「使えるかどうか」で納税額が大きく変わる

小規模宅地等の特例は、相続税の負担を大幅に軽減できる最も強力な節税制度の一つです。この特例を使えるかどうかによって、相続税の納税額は文字通り数千万単位で変動します。相続財産に土地が含まれる場合は、真っ先にこの特例の適用可能性を検討することが、相続対策の鉄則です。

(2).事前の不動産整理・登記確認・事業継続の準備が重要

特例の適用可否は、被相続人が亡くなる前の不動産の利用状況と、亡くなった後の相続人の行動によって決定します。

- 二世帯住宅の登記: 区分所有登記になっていないか生前に確認し、対策を講じる。

- 貸付事業: 3年超の事業継続を証明できる資料(賃貸借契約書など)を整備する。

- 申告期限までの継続保有・居住: 配偶者以外の取得者は、申告期限まで対象土地の保有と、居住または事業継続を徹底する。

- 遺産分割: 特例適用には原則申告期限までの遺産分割完了が必須です。生前に遺言書を作成するなど、円満かつ迅速な分割のための準備をしておきましょう。

小規模宅地等の特例は、その要件の細かさと度重なる税制改正(特に家なき子特例の厳格化)により、非常に複雑な制度となっています。

ご自身のケースで適用できるか、また複数の宅地がある場合に最も有利な選択は何か、といった判断は専門知識なしでは困難を極めます。

誤って適用要件を見誤ったり、申告書に不備があったりすれば、特例が否認され、多額の追徴課税(加算税や延滞税)を課されるリスクがあります。

特例の適用漏れや判断ミスを防ぎ、最大限の節税効果を得るためには、税理士に相談されることをお勧めします。相談できる税理士がいない場合には、お気軽にこちらまでお問い合わせください。

今朝は寒いし朝から雨が降ってますね。風邪をひかないように気を付けましょう!

コメント