ミミレイドン

ミミレイドンボス、おはようございます!昨日は小規模宅地等の特例について、教えてもらいましたが、そもそも土地の相続税評価額ってどうやって計算するんですか?

そうでしたね。相続税対策として、いきなり特例から説明しましたが、今朝は建物と土地の評価額の算出方法(基礎)について、見ていきましょう。

土地の評価がどれくらいになるかを計算したうえで、昨日の小規模宅地等の特例の記事を見れば、相続税がかかるかどうかくらいは把握できますね。

【町田市の税理士が解説】土地の評価額が80%OFFになる?小規模宅地等の特例について

不動産の評価は、現金や預金のように単純な話ではないため、相続税の計算が必要になったとき、「うちの土地や建物は一体いくらで評価されるんだろう?」と不安になる方は非常に多いと思います。

今朝は、相続税における土地と建物の評価額の算出方法の基本を、誰にでもわかりやすく解説します。

この記事を読み終える頃には、あなたの不動産がいくらで評価されるのか、その概算がわかるだけでなく、評価額を最大限に下げる(=節税する)ための超重要なポイントも把握できるはずですので、是非、最後までご覧ください。

1. はじめに

(1).相続税計算における不動産評価の重要性

相続税の納税額は、故人(被相続人)が残したすべての遺産の相続税評価額の合計に基づいて決定されます。預貯金や有価証券は額面や時価を基に評価されますが、土地や建物といった不動産は、その評価方法が独特で、一般的に市場で取引される価格(時価)とは異なります。

特に不動産は、相続財産の中で最も大きな割合を占めるケースが多いため、不動産の評価が正しく行われるかどうかが、相続税額に極めて大きく影響します。

(2).建物と土地で評価方法が異なる

建物と土地は、評価の方法が大きく異なります。

- 建物

評価方法は比較的シンプルに統一されています。 - 土地

土地は一つとして同じものがなく、形状、立地、権利関係など個別性が非常に高いため、その評価には複雑で専門的な計算が必要となります。

(3).特に土地評価が相続税額に大きな影響を与える

土地の評価は、その形状や環境、使われ方によって評価方法が変わり、細かい減額ポイントを見逃すことなく評価することで、相続税を大幅に節税することができます。

土地評価の減額ポイントを見落とした場合、相続税を過大に納付してしまうというリスクがあります。実際、税理士による申告書の見直しでは、多くの場合で土地評価の誤りが見つかり、数百万~数千万円単位で納税額が変わることも珍しくありません。

2. 建物の評価方法(シンプルに解説)

建物の相続税評価額の計算は、土地に比べると非常にシンプルです。

(1).固定資産税評価額をそのまま使用

自分で使用している建物(自用家屋)の場合、その相続税評価額は、原則として固定資産税評価額をそのまま使用します。

(2).固定資産税納税通知書・明細書の確認方法

固定資産税評価額は、毎年4月〜6月頃に市区町村役場(東京23区内は都税事務所)から送付される「固定資産税の納税通知書」または「課税明細書」に記載されています。この書類の「価格」または「評価額」の欄で確認できます。

【課税明細書(固定資産税)の例】

参照:国税庁ホームページタックスアンサーNo.4602 土地家屋の評価

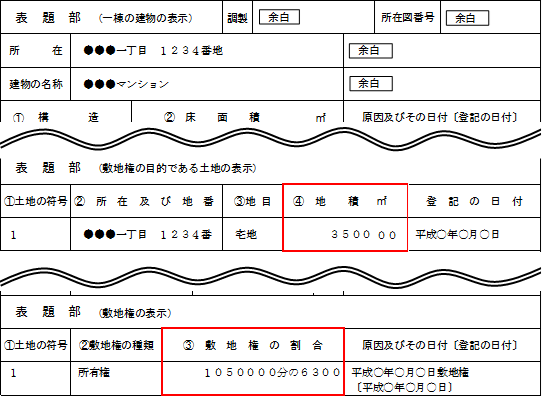

(3).マンションの場合:建物部分+敷地権割合で計算

居住用の区分所有財産(分譲マンション)を評価する場合、「区分所有権の価額(建物部分)」と「敷地利用権の価額(土地部分)」を分けて計算します。

- 建物部分の価額(区分所有権)

原則、従来の評価方法である家屋の固定資産税評価額を基に評価します。 - 土地部分の価額(敷地利用権)

マンション全体の敷地面積と評価額を算出し、それに敷地権の割合(共有持分の割合)を乗じて計算します。

なお、令和6年1月1日以後に取得した居住用の区分所有財産については、新たに定められた個別通達により、従来の評価額に区分所有補正率を乗じて評価する場合があります。

簡単に補足しますと、令和6年1月1日以降の土地部分(敷地利用権)の算式は【敷地利用権の価額 = (敷地全体の評価額 × 持分割合) × 区分所有補正率】となります。

「区分所有補正率」とは、従来の「評価額<市場価格」との乖離を是正するため、築年数・階数・専有面積・所在階などの要素から算出される係数

です。詳しい算出方法などが気になる方は、No.4667 居住用の区分所有財産の評価をご覧ください。

3. 土地の評価方法(メイン解説)

土地の相続税評価額の算出方法には、主に「路線価方式」と「倍率方式」の2種類があります。どちらの方式を適用するかは、国税庁の「路線価図・評価倍率表」で確認できます。

路線価方式は主に市街地で用いられ、倍率方式は路線価が定められていない郊外や農村部などで用いられます。

(1).評価の方法

土地の評価額は、以下の通り、適用される方式によって計算式が異なります。

| 評価方式 | 適用エリア | 計算式(基本) |

| 路線価方式 | 路線価が設定されている市街地・住宅地 | 路線価 × 宅地面積(㎡) × 各種補正率 |

| 倍率方式 | 路線価が設定されていない郊外・山林など | 固定資産税評価額 × 評価倍率 |

(2).路線価方式の計算手順

路線価とは、道路(路線)に面している標準的な宅地の1㎡当たりの千円単位の価額のことです。この路線価を基に、土地の面積を掛け合わせ、さらにその土地の形状等に応じた補正率(画地調整)をかけて評価額を求めます。

ステップ:路線価方式の基本計算

国税庁ホームページの「路線価図」で、評価したい土地に面する道路の路線価(例:200千円=20万円/㎡)と、借地権割合を示すアルファベット(A~G)を確認します。

路線価は1平方メートル当たりの価額を千円単位で表示しています。例えば、(300D)という路線価は、1平方メートル当たり300,000円(借地権割合「D」は60%)を表します。

路線価 × 地積 で基本額を算出します。

土地の形状や立地に応じて各種補正率を乗じます。

(3).主な補正項目

①奥行価格補正(奥行が短い/長い場合に減額)

- 対象:奥行距離が標準より短い・長い土地

- 補正率:国税庁の「奥行価格補正率表」に基づき、地区区分と奥行距離で決定

- 計算例:路線価:10万円/㎡

地積:100㎡

奥行価格補正率:0.92(普通住宅地区・奥行5mの場合)

評価額:10万円×0.92×100㎡=920万円

②間口狭小補正(間口が狭い場合に減額)

- 対象:間口が狭い土地(例:旗竿地など)

- 補正率:間口距離と地区区分により、0.80~1.00の範囲で設定

- 計算例:間口距離:5m

地区:普通住宅地区 → 補正率:0.94

評価額:10万円×0.94×100㎡=940万円

③不整形地補正(形がいびつな場合に減額)

- 対象:三角形、L字型、旗竿地など整形でない土地

- 補正率:地積区分・地区区分・不整形割合により決定(0.60~1.00)

- 計算方法:不整形地補正率 と間口狭小補正率(または奥行長大補正率)を比較し、低い方を採用

不整形地補正率:0.90、間口狭小補正率:0.94 → 採用率:0.90

④二方路線・角地補正(加算要素)

- 対象:角地(十字路・T字路)や二方路線に面する土地

- 加算率:地区区分により異なる(例:普通住宅地区 → 角地加算率:0.03)

- 計算方法:路線価 × (1 + 加算率)

- 計算例:路線価:10万円

角地加算率:0.03

評価額: 10万円×(1+0.03)=10.3万円

⑤がけ地補正(がけ地など利用価値が低い場合に減額)

対象:宅地に急傾斜地(がけ地)が含まれる場合

補正率:がけ地の面積割合と方位により決定(例:北向き・がけ地割合20% → 補正率:0.90)

計算方法:路線価 × がけ地補正率 × 地積

計算例:路線価:10万円

地積:100㎡

補正率:0.90

評価額:10万円×0.90×100㎡=900万円

補足:補正率の調べ方

国税庁の「路線価図・評価倍率表」にアクセスし調べたい土地を検索する。(都道府県 → 市区町村 → 地番を選択)

その後、 路線価図上の記号(形状)で地区区分を確認

- 例:円形 → 普通商業・併用住宅地区、なし → 普通住宅地区

参照:路線価図の説明

奥行距離、間口距離、地積、形状(整形地か不整形地か)、接道状況(角地か一方路線か)などを測定する。 測量図や登記簿、地図(14条地図)などを活用する。

評価額=路線価×各種補正率×地積

(4).倍率方式の計算手順

倍率方式は、路線価が設定されていない地域(倍率地域)で採用されます。

ステップ:倍率方式の計算

固定資産税の納税通知書に記載されている「価格」(固定資産税評価額)を確認します。

固定資産税評価額 × 倍率 で評価額を算出します。

登記簿上の地目(例:山林)と現況の地目(例:資材置き場=雑種地)が異なる場合は、原則として現況地目が優先されます。特に調整区域の雑種地などは、宅地に比準して評価を行う必要があり、評価額が大幅に変わる可能性があるため注意が必要です。

4. 特殊なケースの評価

土地が自分で自由に使える「自用地」ではない場合、所有者の利用が制限されるため、評価額が減額されます。

(1).貸家建付地(賃貸物件の敷地):借家権割合による減額

貸家建付地とは、アパートや賃貸マンションなど賃貸目的の建物が建っている敷地のことです。土地と建物の所有者が同じでも、借りている人(賃借人)がいることで、土地の利用が制限されるため、通常の自用地よりも評価額が低くなります。

計算式:貸家建付地の価額 = 自用地としての価額 - 自用地としての価額 × 借地権割合 × 借家権割合 × 賃貸割合

• 借地権割合:借地権割合は、路線価図に記載されているアルファベット(A~G、90%~30%)で確認できます。

• 借家権割合: 全国一律原則30%とされています。

• 賃貸割合: 独立した各部分(部屋など)の賃貸状況に基づいて計算されます。空室がある場合はその期間や募集状況に応じて評価に影響します。

(2).借地権・底地の評価:権利関係に応じた評価方法

- 借地権の評価(借りている土地)

地主から土地を借りて建物を所有している場合、その「土地を使用する権利」(借地権)も相続財産となります。

計算式: 自用地評価額 × 借地権割合

借地権割合は、路線価図に記載されているアルファベット(A~G、90%~30%)で確認できます。 - 貸宅地(底地)の評価(貸している土地)

他人に土地を貸し、その土地に他人が建物を建てている場合、所有者が自由に利用できないため評価が減額されます。

計算式: 自用地評価額 ×(1 - 借地権割合)。

(3).農地・山林などの特殊地目の評価

農地や山林、原野などは、路線価が設定されていない場合、倍率方式(固定資産税評価額 × 倍率)で評価することが多いです。

ただし、市街地化が進んでいる区域(市街化区域)や、宅地造成が可能な地域にある田・畑・山林などは、宅地と仮定して評価する「宅地比準方式」を用いる場合があります。この方式では、将来宅地化するためにかかる造成費用を評価額から差し引くことができます。

5. 実務での注意点

相続税申告における不動産評価は、専門性が高く、見落としがちな重要ポイントがいくつかあります。

(1).路線価は毎年7月に公表されるため、相続発生年のものを使用

その年の路線価は毎年7月に国税庁が公表します(評価基準日は毎年1月1日)。相続税評価額の計算には、被相続人が亡くなった日(相続発生日)が属する年の路線価を使用しなければなりません。

(2).評価単価の差と補正率の組み合わせで最適配分を検討する必要あり

土地の評価は、土地の形状や立地、権利関係などの個別性が強く、評価額が大きく変動する可能性があります。奥行価格補正や不整形地補正など、減額補正が適用できるかどうかを正確に判断することが、合法的な節税の鍵となります。

(3).誤った評価は追徴課税リスクにつながる

土地の評価額を誤って高く申告した場合(減額要素を見落とした場合)は、相続税の払い過ぎにつながります。一方、不適切な評価減や過度な節税策を行った場合、税務署から否認され、追徴課税を受けるリスクが高まります。

相続税の税務調査は5件に1件の割合で行われており、その9割近くで追徴課税が発生しています。適切な評価は、この追徴課税リスクを回避し、納税後の安心を得るためにも不可欠です。

税務署は、相続税を支払い過ぎている場合には、何も言ってきません。つまり、「計算が誤っており、税金を支払い過ぎているので還付しますね!」とは言ってくれません。一方で相続税の支払いが少ないと判断した場合には、積極的に税務調査を行い、追徴課税を取っていきます。気を付けて計算しましょう!

6. ケーススタディ(具体例)

具体的な計算例を見て、評価方法の理解を深めましょう。

(1).都市部の自宅敷地(路線価方式+奥行補正+小規模宅地等の特例)

路線価地域にある自宅の敷地(200㎡)を相続し、奥行価格補正率0.97が適用され、さらに小規模宅地等の特例が適用できる場合を想定します。

• 路線価:30万円/㎡

• 奥行価格補正率:0.97

• 地積:200㎡

• 特例(特定居住用宅地等):330㎡まで80%減額

補正後の自用地評価額: 30万円 × 0.97 × 200㎡ = 5,820万円

小規模宅地等の特例適用: 5,820万円 - (5,820万円 × 80%) = 1,164万円

小規模宅地等の特例(特定居住用宅地等)が適用されると、評価額が80%も減額されるため、相続税の負担は大幅に軽減されますが、その分適用要件も厳しいものとなります。

小規模宅地等の特例について、知りたい方は、昨日の記事をご覧ください。

【町田市の税理士が解説】土地の評価額が80%OFFになる?小規模宅地等の特例について

(2).郊外の土地(倍率方式)

路線価が設定されていない倍率地域にある土地を評価します。

- 固定資産税評価額:1,500万円

- 倍率:1.1倍

評価額の算出: 1,500万円 × 1.1 = 1,650万円

(3).賃貸アパート敷地(貸家建付地評価)

路線価地域にある賃貸アパートの敷地(自用地評価額5,000万円)を評価します。すべての部屋が賃貸中(賃貸割合100%)、借地権割合は40%(F)とします。

- 自用地評価額:5,000万円

- 借地権割合:40% (F)

- 借家権割合:30% (全国一律)

- 賃貸割合:100%

貸家建付地の評価額: 5,000万円 - (5,000万円 × 40% × 30% × 100%) = 5,000万円 - 600万円 = 4,400万円

賃貸物件の敷地は、利用制限があるため、このケースでは、自用地の評価額5,000万円から12%も減額することができました。

7. まとめとアドバイス

(1).建物評価はシンプル、土地評価は複雑

建物の評価は、基本的に固定資産税評価額になるため、比較的シンプルです。一方で、土地の評価は路線価方式と倍率方式に分かれ、さらに各種補正率や利用状況に応じて複雑に計算されます。

(2).路線価方式と倍率方式の違いを理解することが重要

土地の評価額のベースを決めるのが、路線価方式(路線価 × 面積 × 補正率)か、倍率方式(固定資産税評価額 × 倍率)かの違いです。まずはご自身の土地がどちらの地域にあるのかを国税庁のサイトで確認することが、相続対策の第一歩となります。

(3).補正率や特殊ケースは専門家の判断が必要

奥行価格補正、不整形地補正、がけ地補正といった減額補正は、土地の利用価値の低下を評価額に反映させ、大きな節税効果をもたらします。しかし、これらの補正の適用可否や計算(特に不整形地の「想定整形地」の取り方など)は専門的な知識と経験が必要であり、少しの判断ミスで評価額が大きく変わってしまいます。

税理士に依頼することで、土地の減額要素を見逃さず、相続税を最大限に抑えることができます。過去のデータでは、相続税の還付(払い過ぎた税金を取り戻すこと)の平均節税額が数百万に上る事例も報告されています。また、税理士による正確な評価は、税務調査による追徴課税のリスクを抑えることができます。

相続税の申告期限は被相続人の死亡を知った日の翌日から10か月以内と短く、複雑な不動産評価を自力で行うのは膨大な負担となりますので、税理士に相談することをお勧めします。相談できる税理士がいない場合には、お気軽にこちらまでお問い合わせください。

コメント